{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

รู้หรือไม่ว่า 99.7% ของครัวเรือนไทยมีหนี้สิน โดยเป็นหนี้บัตรเครดิตมากที่สุด[1] ด้วยเหตุนี้ CardX จึงสานต่อภารกิจติดอาวุธความรู้ให้คนไทยตระหนักรู้ทางการเงิน และช่วยให้ผู้ใช้บัตรเครดิตทุกคนได้รับประโยชน์สูงสุด ผ่านคู่มือให้ความรู้ "CardX Fin Book: เพื่อคนฉลาดใช้บัตรเครดิตให้คุ้มค่า ไม่เป็นหนี้" ตอนที่ 2 พร้อมเจาะลึกเรื่องการบริหารจัดการหนี้ ไขข้อสงสัยเรื่องเครดิตบูโร พร้อมเช็คลิสต์ 10 ข้อไม่ให้เกิดหนี้บานปลาย

รู้จัก “หนี้” เพื่อการบริหารจัดการที่มีประสิทธิภาพ

“หนี้” สามารถแบ่งออกเป็น 2 ประเภทหลักเพื่อช่วยให้การบริหารจัดการทางการเงินมีประสิทธิภาพมากขึ้น ได้แก่ หนี้ที่สร้างรายได้ และหนี้ที่ไม่สร้างรายได้ โดยหนี้ที่สร้างรายได้ ถือเป็นหนี้ดี เพราะช่วยให้สามารถสร้างรายได้เพิ่มขึ้นและมีมูลค่าเพิ่มขึ้นในระยะยาว ซึ่งจะให้ผลตอบแทนในอนาคตและช่วยปรับปรุงสถานะทางการเงินเมื่อชำระหนี้เรียบร้อย ในขณะที่ หนี้ที่ไม่สร้างรายได้ เป็นหนี้ที่ไม่ก่อประโยชน์ ไม่ช่วยเพิ่มรายได้หรือมูลค่าในอนาคต และอาจส่งผลเสียต่อสถานะทางการเงิน ดังนั้นจึงควรใช้ด้วยความระมัดระวังหรือหลีกเลี่ยงหากเป็นไปได้

คำว่า “หนี้” ไม่ใช่สิ่งที่เลวร้ายเสมอไป หากถูกนำไปใช้ให้เกิดรายได้หรือก่อให้เกิดประโยชน์ในอนาคต แต่หากก่อหนี้อย่างไม่ระมัดระวังก็อาจเผชิญกับ “หนี้เสีย (Non-Performing Loan หรือ NPL)” ซึ่งเป็นหนี้ที่ลูกหนี้ไม่สามารถชำระเงินคืนได้ตามเงื่อนไขที่สถาบันการเงินกำหนด มักเกิดจากการบริหารการเงินที่มีความผิดพลาดหรือการขาดวินัยทางการเงิน และอาจส่งผลกระทบร้ายแรงที่หลายคนมองข้าม เช่น การกู้สินเชื่ออื่น ๆ ในอนาคตยากขึ้น เพราะขาดความน่าเชื่อถือทางการเงิน และหากปล่อยหนี้ไว้นาน ดอกเบี้ยสะสมที่เพิ่มขึ้นจะยิ่งเป็นภาระหนัก ทำให้สภาพคล่องทางการเงินลดลง นอกจากนี้ยังส่งผลต่อความน่าเชื่อถือทางการเงิน หนี้เสียทำให้คุณถูกจัดอยู่ในกลุ่มผู้มีความเสี่ยงสูง (High Risk) ในสายตาสถาบันการเงินอีกด้วย

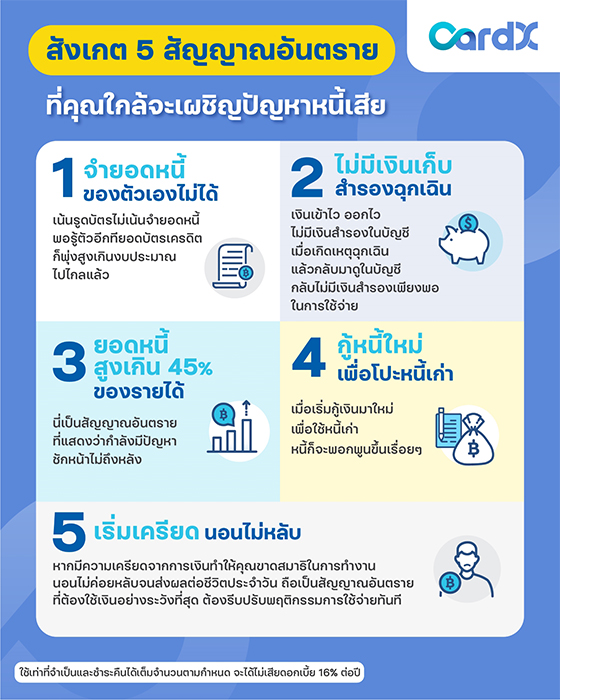

สังเกต 5 สัญญาณอันตราย ที่คุณใกล้จะเผชิญปัญหาหนี้เสีย

1. จำยอดหนี้ของตัวเองไม่ได้ เน้นรูดบัตรไม่เน้นจำยอดหนี้ พอรู้ตัวอีกทียอดบัตรเครดิตก็พุ่งสูงเกินงบประมาณไปไกลแล้ว

2. ไม่มีเงินเก็บสำรองฉุกเฉิน เงินเข้าไว ออกไว ไม่มีเงินสำรองในบัญชี เมื่อเกิดเหตุฉุกเฉินแล้วกลับมาดูในบัญชีกลับไม่มีเงินสำรองเพียงพอในการใช้จ่าย

3. ยอดหนี้สูงเกิน 45% ของรายได้ นี่เป็นสัญญาณอันตรายที่แสดงว่ากำลังมีปัญหาชักหน้าไม่ถึงหลัง

4. กู้หนี้ใหม่เพื่อโปะหนี้เก่า เมื่อเริ่มกู้เงินมาใหม่เพื่อใช้หนี้เก่า หนี้ก็จะพอกพูนขึ้นเรื่อย ๆ

5. เริ่มเครียด นอนไม่หลับ หากมีความเครียดจากการเงินทำให้คุณขาดสมาธิในการทำงาน นอนไม่ค่อยหลับจนส่งผลต่อชีวิตประจำวัน ถือเป็นสัญญาณอันตรายที่ต้องใช้เงินอย่างระวังที่สุด ต้องรีบปรับพฤติกรรมการใช้จ่ายทันที

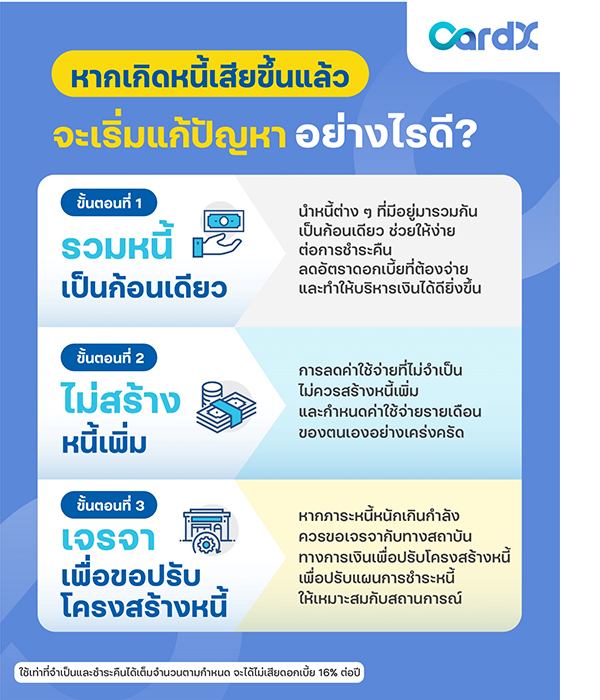

หากเกิดหนี้เสียขึ้นแล้วจะเริ่มแก้ปัญหาอย่างไรดี?

1. รวมหนี้เป็นก้อนเดียว หากมีหนี้หลายที่การนำหนี้ต่าง ๆ ที่มีอยู่มารวมกันเป็นก้อนเดียวจะช่วยให้ง่ายต่อการชำระคืน ลดอัตราดอกเบี้ยที่ต้องจ่าย และทำให้บริหารเงินได้ดียิ่งขึ้น ที่สำคัญคือควรกำหนดลำดับการชำระหนี้อะไรก่อนหรือหลัง

2. ไม่สร้างหนี้เพิ่ม ลดค่าใช้จ่ายที่ไม่จำเป็น ไม่ควรสร้างหนี้เพิ่ม และกำหนดค่าใช้จ่ายรายเดือนของตนเองอย่างเคร่งครัด

3. เจรจาเพื่อขอปรับโครงสร้างหนี้ หากภาระหนี้หนักเกินกำลังในการชำระแล้ว การขอเจรจากับทางสถาบันทางการเงินเพื่อปรับโครงสร้างหนี้ คุณอาจได้รับข้อเสนอที่ช่วยลดภาระดอกเบี้ย หรือปรับแผนการชำระหนี้ให้เหมาะสมกับสถานการณ์

ไขข้อข้องใจ เครดิตบูโรคืออะไร? และทำอย่างไรไม่ให้ติดบูโร?

เครดิตบูโร (Credit Bureau) หรือ บริษัทข้อมูลเครดิตแห่งชาติ จำกัด คือ สถาบันที่รวบรวมและจัดเก็บข้อมูลบัญชีสินเชื่อ รวมถึงประวัติการชำระหนี้ รวมไปถึงสถานะการเป็นหนี้ว่าเป็นอย่างไรของแต่ละบุคคล โดยข้อมูลเหล่านี้ถูกนำไปใช้เป็นเครื่องมือสำคัญในการประเมินความน่าเชื่อถือทางการเงินของคุณ และการพิจารณาขอสินเชื่อจากสถาบันการเงิน ซึ่งถ้ามีประวัติที่ดีก็จะมีโอกาสได้รับอนุมัติสินเชื่อที่สูง โดยข้อมูลที่เครดิตบูโรจัดเก็บประกอบไปด้วย 2 ส่วน ได้แก่ ข้อมูลส่วนบุคคล ที่บ่งชี้ถึงตัวตนลูกค้า เช่น ชื่อ ที่อยู่ วันเดือนปีเกิด สถานภาพสมรส เลขที่บัตรประชาชน เป็นต้น และข้อมูลทางการเงินเกี่ยวกับสินเชื่อที่ได้รับอนุมัติ เช่น บัตรเครดิต สินเชื่อบ้าน หรือสินเชื่อรถยนต์, ประวัติการชำระหนี้ เช่น ชำระตรงเวลา ชำระล่าช้า หรือค้างชำระ และสถานะบัญชี เช่น บัญชีที่ปิดแล้วหรือบัญชีที่ยังเปิดอยู่

เมื่อคุณใช้บริการสินเชื่อหรือบัตรเครดิตจากสถาบันการเงินต่าง ๆ สถาบันการเงินที่เป็นสมาชิกของบริษัทข้อมูลเครดิตจะนำส่งข้อมูลทางการเงิน ข้อมูลการชำระหนี้ของคุณ ทุกเดือนจนกว่าการชำระเงินนั้นจะเสร็จสิ้น หากคุณค้างชำระเกิน 90 วัน หรือมีการผิดนัดชำระหนี้ สถาบันการเงินจะส่งข้อมูลนี้ไปยังเครดิตบูโรต่อเนื่องไปอีกเป็นเวลาไม่เกิน 5 ปี นับแต่วันที่ค้างชำระเกิน 90 วัน เพื่อเป็นข้อมูลประกอบการพิจารณาในการขอสินเชื่อในอนาคต และบริษัทข้อมูลเครดิต จะเก็บข้อมูลที่ได้รับจากสถาบันทางการเงินไว้ในฐานข้อมูลต่อไปอีกเป็นเวลาไม่เกิน 3 ปี นับจากวันที่บริษัทฯ ได้รับข้อมูลจากสถาบันการเงิน

โดยการตรวจสอบข้อมูลเครดิตของคุณเป็นสิ่งสำคัญอย่างยิ่ง เพราะข้อมูลนี้จะส่งผลต่ออนาคตทางการเงินและการขอสินเชื่อของคุณ ถ้าคุณพบว่าข้อมูลเครดิตของคุณไม่ถูกต้อง หรือมีข้อผิดพลาดเช่น ยอดหนี้ผิดพลาด หรือการชำระหนี้ไม่ได้รับการบันทึก สามารถยื่นตรวจสอบข้อมูลเครดิตของตนได้ที่บริษัทข้อมูลเครดิตและสถาบันการเงินที่เก็บข้อมูล แต่ในกรณีที่ข้อมูลตรงกับข้อเท็จจริง คุณจะไม่สามารถขอลบหรือแก้ไขข้อมูลได้ เว้นแต่ในบางกรณีที่กฎหมายกำหนดไว้ เช่น ข้อมูลเกินอายุการจัดเก็บที่กำหนดไว้ (โดยปกติข้อมูลจะถูกเก็บไว้ไม่เกิน 3-5 ปี) เป็นต้น

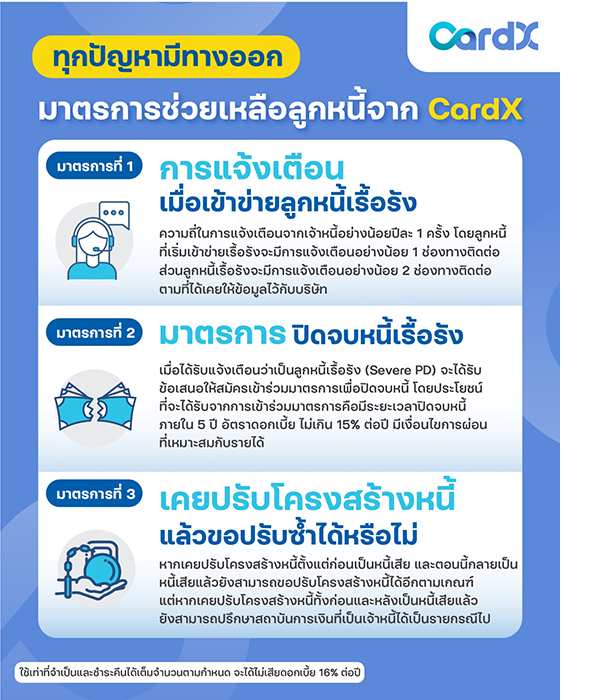

ทุกปัญหามีทางออก มาตรการช่วยเหลือลูกหนี้จาก CardX

1. การแจ้งเตือนเมื่อเข้าข่ายลูกหนี้เรื้อรัง หรือเป็นลูกหนี้เรื้อรัง ซึ่งความถี่ในการแจ้งเตือนจากเจ้าหนี้อย่างน้อยปีละ 1 ครั้ง ตามที่ได้เคยให้ข้อมูลไว้กับบริษัท โดยหากเป็นลูกหนี้ที่เริ่มเข้าข่ายเรื้อรังจะมีการแจ้งเตือนอย่างน้อย 1 ช่องทางติดต่อ อาทิ จดหมาย อีเมล หรือ Line Official Account ในขณะที่ลูกหนี้เรื้อรังจะมีการแจ้งเตือนอย่างน้อย 2 ช่องทางติดต่อ ได้แก่ จดหมาย หรืออีเมล ข้อความสั้นซึ่งส่งผ่านโทรศัพท์มือถือ หรือช่องทางสื่อสารข้อมูลของบริษัท อาทิ LINE Official Account

2. มาตรการปิดจบหนี้เรื้อรัง เมื่อได้รับแจ้งเตือนว่าเป็นลูกหนี้เรื้อรัง (Severe PD) จะได้รับข้อเสนอให้สมัครเข้าร่วมมาตรการเพื่อปิดจบหนี้ โดยประโยชน์ที่จะได้รับจากการเข้าร่วมมาตรการคือ มีระยะเวลาปิดจบหนี้ภายใน 5 ปี อัตราดอกเบี้ยไม่เกิน 15% ต่อปี มีเงื่อนไขการผ่อนที่เหมาะสมกับรายได้

3. เคยปรับโครงสร้างหนี้แล้วขอปรับซ้ำได้หรือไม่ หากเคยปรับโครงสร้างหนี้ตั้งแต่ก่อนเป็นหนี้เสีย และตอนนี้กลายเป็นหนี้เสียแล้ว ยังสามารถขอปรับโครงสร้างหนี้ได้อีกตามเกณฑ์ แต่หากเคยปรับโครงสร้างหนี้ทั้งก่อนและหลังเป็นหนี้เสียแล้ว ยังสามารถปรึกษาสถาบันการเงินที่เป็นเจ้าหนี้ได้เป็นรายกรณีไป

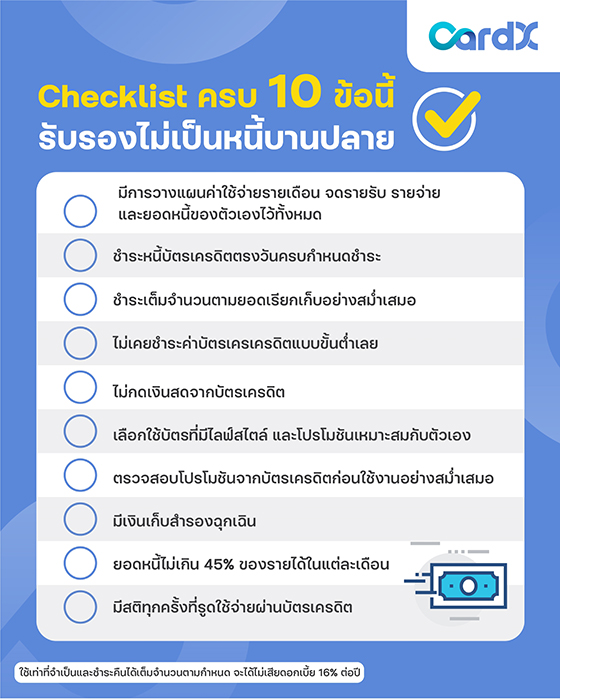

Checklist ครบ 10 ข้อนี้ รับรองไม่เป็นหนี้บานปลาย

มีการวางแผนค่าใช้จ่ายรายเดือน จดรายรับ รายจ่าย และยอดหนี้ของตัวเองไว้ทั้งหมด

ชำระหนี้บัตรเครดิตตรงวันครบกำหนดชำระ

ชำระเต็มจำนวนตามยอดเรียกเก็บอย่างสม่ำเสมอ

ไม่เคยชำระค่าบัตรเครเครดิตแบบขั้นต่ำเลย

ไม่กดเงินสดจากบัตรเครดิต

เลือกใช้บัตรที่มีไลฟ์สไตล์ และโปรโมชันเหมาะสมกับตัวเอง

ตรวจสอบโปรโมชันจากบัตรเครดิตก่อนใช้งานอย่างสม่ำเสมอ

มีเงินเก็บสำรองฉุกเฉิน

ยอดหนี้ไม่เกิน 45% ของรายได้ในแต่ละเดือน

มีสติทุกครั้งที่รูดใช้จ่ายผ่านบัตรเครดิต

หากเช็คลิสต์ถูกครบ 10 ข้อ รับรองได้ว่าการใช้บัตรเครดิตของคุณนั้นมีประสิทธิภาพ ช่วยให้คุณใช้จ่ายได้คุ้มค่ายิ่งกว่าใครแน่นอน

CardX มุ่งมั่นสร้างความตระหนักรู้ทางด้านการเงิน โดยเฉพาะการบริหารการใช้งานบัตรเครดิตที่มีประสิทธิภาพ เพื่อให้ผู้บริโภคสามารถนำความรู้ไปปรับใช้กับไลฟ์สไตล์ของตนเอง และได้รับประโยชน์สูงสุดจากบัตรเครดิต โดยไม่ต้องกังวลกับปัญหาหนี้สินที่อาจเกิดขึ้นในอนาคต

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS