{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า ค่าเงินบาทเปิดเช้า 5 มกราคม 2569 ที่ระดับ 31.53 บาทต่อดอลลาร์ “อ่อนค่าลงเล็กน้อย แทบไม่เปลี่ยนแปลง” จากระดับปิดสัปดาห์ก่อนหน้า ณ ระดับ 31.49 บาทต่อดอลลาร์ (ระดับปิด ณ วันที่ 30 ธันวาคม 2568)

โดยนับตั้งแต่ช่วงคืนวันที่ 30 ธันวาคมที่ผ่านมา รวมถึงช่วงปิดทำการของตลาดการเงินไทย เงินบาท (USDTHB) เคลื่อนไหวผันผวนพอสมควร โดยมีจังหวะอ่อนค่าลงเข้าใกล้โซน 31.70 บาทต่อดอลลาร์ (แกว่งตัวในกรอบ 31.37-31.68 บาทต่อดอลลาร์) ตามจังหวะการปรับตัวลดลงต่อเนื่องของ ราคาทองคำ (XAUUSD) ในช่วงวันที่ 31 ธันวาคม ต่อเนื่องจนถึงวันที่ 2 มกราคม นอกจากนี้ เงินบาทก็เผชิญแรงกดดันเพิ่มเติมจากการทยอยรีบาวด์แข็งค่าขึ้นบ้างของเงินดอลลาร์ โดยเฉพาะในช่วงเช้าของตลาดการเงินเอเชียรับข่าวความเสี่ยงภูมิรัฐศาสตร์ที่ร้อนแรงขึ้น หลังทางการสหรัฐฯ เปิดฉากปฏิบัติการ Operation Absolute Resolve บุกจับตัวประธานาธิบดีนิโกลัส มาดูโร ของเวเนซุเอลา ทว่า การอ่อนค่าของเงินบาทก็ถูกชะลอลงบ้าง หลังความเสี่ยงภูมิรัฐศาสตร์ดังกล่าวก็ช่วยหนุนให้ราคาทองคำสามารถทยอยรีบาวด์สูงขึ้น จนล่าสุดเข้าใกล้ระดับ 4,400 ดอลลาร์ต่อออนซ์ อีกครั้ง

สัปดาห์ที่ผ่านมา เงินบาทพลิกกลับมาอ่อนค่าลง ตามจังหวะการปรับตัวลงหนักของราคาทองคำ ส่งท้ายปี 2025 และการแข็งค่าขึ้นของเงินดอลลาร์ช่วงต้นปี 2026

สำหรับสัปดาห์นี้รวมถึงในช่วงระยะสั้น เราประเมินว่า ควรระวังความผันผวนในช่วงตลาดรับรู้รายงานข้อมูลเศรษฐกิจสหรัฐฯ โดยเฉพาะข้อมูลการจ้างงาน พร้อมติดตามประเด็นความเสี่ยงภูมิรัฐศาสตร์อย่างใกล้ชิด หลังสหรัฐฯ บุกจับตาประธานาธิบดีของเวเนซุเอลา

มุมมองเศรษฐกิจทั่วโลก

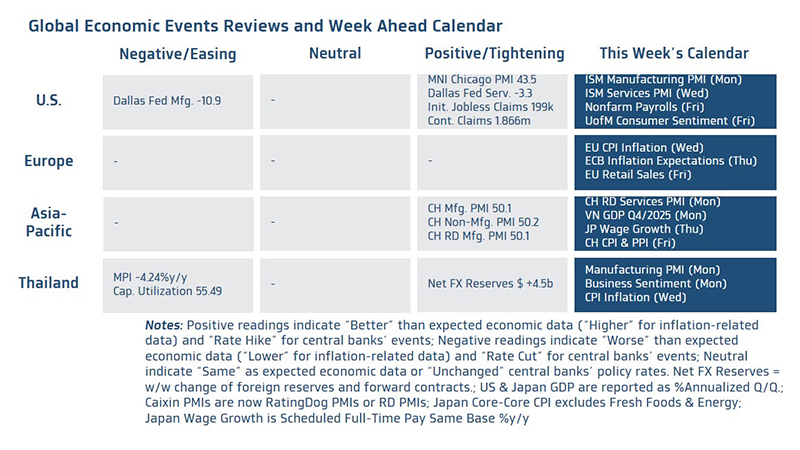

▪ ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ รายงานข้อมูลตลาดแรงงานสหรัฐฯ ซึ่งจะเริ่มตั้งแต่ ยอดการจ้างงานภาคเอกชนโดย ADP ยอดตำแหน่งงานเปิดรับ (JOLTS Job Openings) ไปจนถึงยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) ซึ่งข้อมูลตลาดแรงงานสหรัฐฯ ดังกล่าว อาจส่งผลกระทบต่อมุมมองของผู้เล่นในตลาดต่อแนวโน้มการดำเนินนโยบายการเงินของเฟดได้อย่างมีนัยสำคัญ โดยล่าสุด บรรดาผู้เล่นในตลาดต่างประเมินว่า เฟดมีโอกาสราว 30% ที่จะลดดอกเบี้ย 3 ครั้ง ครั้งละ 25bps ในปี 2026 หรืออาจกล่าวได้ว่า ผู้เล่นในตลาดต่างมั่นใจว่า เฟดจะสามารถลดดอกเบี้ยได้ 2 ครั้ง ซึ่งมากกว่าที่เฟดระบุไว้เพียง 1 ครั้ง ใน Dot Plot ล่าสุด และนอกเหนือจากรายงานข้อมูลเศรษฐกิจดังกล่าว บรรดาผู้เล่นในตลาดจะรอติดตามสถานการณ์ความตึงเครียดระหว่างสหรัฐฯ กับ เวเนซุเอลา หลังทางการสหรัฐฯ ได้เปิดฉากปฏิบัติการ Operation Absolute Resolve จับตัวประธานาธิบดีนิโกลัส มาดูโร ของเวเนซุเอลา ซึ่งอาจทำให้ความเสี่ยงภูมิรัฐศาสตร์เพิ่มสูงขึ้นในระยะสั้น อีกทั้งยังอาจส่งผลกระทบต่อมุมมองของผู้เล่นในตลาดต่อแนวโน้มราคาน้ำมันได้ โดยเฉพาะ หากสหรัฐฯ สามารถเข้ามามีบทบาทต่อการเมืองและอุตสาหกรรมน้ำมันของเวเนซุเอลา ทำให้กำลังการผลิตน้ำมันดิบของเวเนซุเอลา เพิ่มสูงขึ้นต่อเนื่องในระยะยาว ใกล้เคียงกับระดับที่เคยเกิดขึ้นในอดีต (ล่าสุดราว 0.96 ล้านบาร์เรลต่อวัน เคยสูงสุดราว 3 ล้านบาร์เรลต่อวัน)

▪ ฝั่งยุโรป – บรรดาผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจยูโรโซนและทิศทางการดำเนินนโยบายการเงินของธนาคารกลางยุโรป (ECB) ผ่าน รายงานอัตราเงินเฟ้อ CPI ในเดือนธันวาคม อัตราเงินเฟ้อคาดการณ์ระยะ 1 ปี และ 3 ปี ข้างหน้า โดย ECB และยอดค้าปลีก (Retail Sales) ในเดือนพฤศจิกายน ทั้งนี้ บรรดาผู้เล่นในตลาดต่างยังคงมั่นใจว่า ECB อาจคงดอกเบี้ยที่ระดับปัจจุบัน ตลอดทั้งปี 2026 นอกจากนี้ ผู้เล่นในตลาดจะรอติดตามพัฒนาการของสงครามรัสเซีย-ยูเครน หลังการเจรจาเพื่อยุติสงครามมีความคืบหน้ามากขึ้น

▪ ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอลุ้น รายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการบริการของจีน (RatingDog Services PMI) ในเดือนธันวาคม รวมถึง รายงานอัตราเงินเฟ้อ CPI และดัชนีราคาผู้ผลิต PPI ในเดือนธันวาคม เพื่อประกอบการประเมินแนวโน้มการฟื้นตัวของเศรษฐกิจจีน ทางฝั่งเวียดนาม จะมีการประกาศ รายงานอัตราการเติบโตเศรษฐกิจใจไตรมาสที่ 4 รวมถึงข้อมูลเศรษฐกิจสำคัญรายเดือน อาทิ อัตราเงินเฟ้อ CPI, ยอดค้าปลีก (Retail Sales) ยอดผลผลิตอุตสาหกรรม (Industrial Production) และยอดการส่งออก-นำเข้า (Exports & Imports) นอกจากนี้ ผู้เล่นในตลาดจะรอจับตา รายงานอัตราการเติบโตของค่าจ้างจากฝั่งญี่ปุ่น (Wage Growth) ในเดือนพฤศจิกายน เพื่อประกอบการประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางญี่ปุ่น (BOJ) โดยล่าสุด บรรดาผู้เล่นในตลาดต่างประเมินว่า BOJ มีโอกาสราว 72% ที่จะเดินหน้าขึ้นดอกเบี้ย 2 ครั้ง ครั้งละ 25bps ในปีนี้

▪ ฝั่งไทย – ผู้เล่นในตลาดจะประเมินแนวโน้มภาคการผลิตอุตสาหกรรมของไทยผ่านรายงานดัชนี PMI ภาคการผลิต เดือนธันวาคม พร้อมรอลุ้น รายงานดัชนีความเชื่อมั่นภาคธุรกิจ (Business Sentiment) ในเดือนธันวาคม เช่นกัน ส่วนอัตราเงินเฟ้อทั่วไป Headline CPI ในเดือนธันวาคม นั้น บรรดานักวิเคราะห์ยังคงมองว่า อัตราเงินเฟ้ออาจ “ติดลบต่อเนื่อง” ที่ระดับ -0.30% แต่สูงขึ้นจากเดือนก่อนหน้า โดยอัตราเงินเฟ้อไทยจะยังคงถูกกดดันจากราคาพลังงานที่ลดลงจากปีก่อนหน้าพอสมควร จนกว่าจะเข้าช่วงไตรมาสที่ 2 ซึ่งราคาพลังงานได้ปรับตัวลดลงชัดเจนในปีที่ผ่านมา อนึ่งอัตราเงินเฟ้อพื้นฐาน Core CPI ที่ไม่รวมผลของราคาอาหารและพลังงาน ก็มีแนวโน้มปรับสูงขึ้นสู่ระดับ 0.70% หนุนโดย ความต้องการใช้จ่ายในช่วงปลายปี และมาตรการกระตุ้นการบริโภคของภาครัฐ

สำหรับ แนวโน้มเงินบาท ในช่วงระยะสั้นที่ผ่านมา โมเมนตัมการอ่อนค่าของเงินบาทมีกำลังมากขึ้นชัดเจน หลังราคาทองคำมีจังหวะปรับตัวลงหนัก อีกทั้งเงินดอลลาร์ก็รีบาวด์ขึ้นในช่วงปลายปี ทำให้เราต้องประเมินใหม่ว่า การแข็งค่าขึ้นของเงินบาท (USDTHB) ได้ชะลอลงแล้วและเงินบาทอาจแกว่งตัวในกรอบ Sideways โดยผู้เล่นในตลาดควรระวัง ว่า เงินบาทเสี่ยงเคลื่อนไหว Two-way Risk หรือพร้อมเคลื่อนไหวได้ทั้งสองทิศทาง ขึ้นกับการปรับเปลี่ยนมุมมองของผู้เล่นในตลาดต่อแนวโน้มการดำเนินนโยบายการเงินของเฟด โดยเฉพาะในสัปดาห์ที่จะมีการรับรู้รายงานข้อมูลตลาดแรงงานสหรัฐฯ ขณะเดียวกัน ความเสี่ยงภูมิรัฐศาสตร์ที่ร้อนแรงในช่วงนี้ ก็อาจช่วยหนุนทั้งเงินดอลลาร์ (ตราบใดที่ตลาดไม่ได้ปรับเพิ่มโอกาสเฟดลดดอกเบี้ยมากขึ้น) และราคาทองคำ ซึ่งอาจทำให้เงินบาทยังไม่ได้มีการเคลื่อนไหวที่ชัดเจนนัก

ในเชิงเทคนิคัลนั้น เรามองว่า หากประเมินด้วยกลยุทธ์ Trend-Following เงินบาทได้กลับมาอยู่ในแนวโน้มอ่อนค่าลง หลังพลิกกลับมาอ่อนค่าทะลุโซนแนวต้าน 31.50 บาทต่อดอลลาร์ ได้อย่างชัดเจน โดยเฉพาะในช่วงระยะสั้น ทว่าในแนวโน้มระยะกลางนั้น เงินบาทยังอยู่ในแนวโน้มแข็งค่าขึ้น จนกว่าจะสามารถอ่อนค่าทะลุโซน 31.80 บาทต่อดอลลาร์ และเราจะปรับมุมมองต่อแนวโน้มเงินบาทใหม่ หากสามารถอ่อนค่าทะลุเส้นค่าเฉลี่ย 30 สัปดาห์ หรือโซน 32.30 บาทต่อดอลลาร์ ซึ่งเราขอย้ำว่ามองว่า การจะเห็นเงินบาทพลิกกลับมาอ่อนค่าลงได้อย่างต่อเนื่องนั้น จะต้องเห็น 1. การปรับเปลี่ยนมุมมองของผู้เล่นในตลาดต่อแนวโน้มดอกเบี้ยเฟดที่ชัดเจน ซึ่งต้องอาศัยรายงานข้อมูลเศรษฐกิจสหรัฐฯ โดยเฉพาะข้อมูลการจ้างงานที่แข็งแกร่งและดีกว่าคาดมาก 2. การปรับตัวลดลงต่อเนื่องของราคาทองคำ หรือ ราคาทองคำเข้าสู่ช่วงการพักฐานใหม่ นอกจากนี้ หากราคาทองคำเร่งตัวสูงขึ้น ก็สามารถกดดันให้เงินบาทอ่อนค่าลงได้เช่นกัน ผ่านโฟลว์ธุรกรรมไล่ราคาซื้อทองคำ หรือ Fear of Missing Out Buying Flows (FOMO Buy) และ 3. ปัจจัยภายในประเทศ ซึ่งควรจะต้องเห็นความเสี่ยงที่รุนแรงต่อปัจจัยพื้นฐานเศรษฐกิจ เช่น การท่องเที่ยว การส่งออก หรือปัจจัยเสี่ยงที่ทำให้ นักลงทุนต่างชาติแห่เทขายสินทรัพย์ไทย เช่น วิกฤตการเมือง (เรามองว่า ถ้าเป็นเพียงความวุ่นวายการเมืองอาจไม่ได้กดดันให้เงินบาทอ่อนค่าลงอย่างมีนัยสำคัญได้)

ในส่วนของเงินดอลลาร์นั้น เรามองว่า ความเสี่ยงภูมิรัฐศาสตร์ที่ร้อนแรงขึ้น อาจหนุนเงินดอลลาร์บ้าง ทว่าแนวโน้มเงินดอลลาร์จะขึ้นกับการปรับเปลี่ยนมุมมองของผู้เล่นในตลาด หลังรับรู้รายงานข้อมูลเศรษฐกิจสหรัฐฯ โดยเฉพาะข้อมูลตลาดแรงงานเป็นสำคัญ

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 31.15-31.85 บาท/ดอลลาร์

ส่วนกรอบเงินบาทในช่วง 24 ชั่วงโมงข้างหน้า คาดว่าจะอยู่ที่ระดับ 31.35-31.60 บาท/ดอลลาร์

พูน พานิชพิบูลย์

นักกลยุทธ์ตลาดเงินตลาดทุน

Krungthai GLOBAL MARKETS

ธนาคารกรุงไทย

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS