{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

กระทรวงการคลังเผยแนวทางการแก้ไขปัญหาหนี้ทั้งระบบ แยกลูกหนี้ชัดเจน 4 กลุ่ม พร้อมมาตรการแก้ไจ เปิด 3 แนวทางแก้ปัญหาหนี้นนอกระบบ พร้อมปรับโครงสร้างระบบการให้สินเชื่อและการค้ำประกันสินเชื่อ เพิ่มโอกาสเข้าถึงสินเชื่อในระบบ

นายพรชัย ฐีระเวช ผู้อำนวยการสำนักงานเศรษฐกิจการคลัง ในฐานะโฆษกกระทรวงการคลัง เปิดเผยว่า ปัญหาหนี้สินของประชาชนเป็นปัจจัยที่ส่งผลกระทบต่อความมั่นคงและการเติบโตทางเศรษฐกิจของประเทศ โดยปัจจุบันลูกหนี้ทั้งในระบบและนอกระบบยังคงเผชิญปัญหาหนี้เรื้อรัง โดยเฉพาะลูกหนี้รายย่อยและลูกหนี้ผู้ประกอบการวิสาหกิจขนาดกลางและขนาดย่อม (Small and Medium Enterprises: SMEs) ซึ่งประสบปัญหาขาดสภาพคล่องทางการเงิน และมีรายได้ไม่เพียงพอที่จะชำระหนี้ได้ตามกำหนด ทำให้กลายเป็นหนี้เสียจนเป็นอุปสรรคทำให้ไม่สามารถเข้าถึงสินเชื่อในระบบได้ อีกทั้งลูกหนี้บางรายจำเป็นต้องพึ่งพาหนี้นอกระบบที่มีอัตราดอกเบี้ยสูง และมีการทวงถามหนี้ที่ไม่เป็นธรรม ดังนั้น เพื่อช่วยเหลือผ่อนปรนภาระหนี้และบรรเทาความเดือดร้อนจากปัญหาหนี้สินให้กับประชาชน คณะรัฐมนตรีจึงได้มีมติในวันที่ 19 ธันวาคม 2566 เห็นชอบและรับทราบความคืบหน้าแนวทางการแก้ไขปัญหาหนี้ทั้งระบบ ประกอบด้วยแนวทางแก้ไขหนี้ในระบบ แนวทางการแก้ไขหนี้นอกระบบ รวมทั้งปรับโครงสร้างระบบการให้สินเชื่อและการค้ำประกันสินเชื่อ ซึ่งสอดคล้องกับที่นายกรัฐมนตรีและรัฐมนตรีว่าการกระทรวงการคลัง (นายเศรษฐา ทวีสิน) ได้แถลงข่าวเมื่อวันที่ 12 ธันวาคม 2566 ขอความร่วมมือให้ทุกหน่วยงานร่วมกันแก้ไขปัญหาหนี้สินให้กับประชาชนอย่างจริงจังและครอบคลุมทุกกลุ่มลูกหนี้ โดยมีสาระสำคัญ ดังนี้

1. แนวทางแก้ไขหนี้ในระบบ ครอบคลุมลูกหนี้ทุกประเภท โดยแบ่งการช่วยเหลือตามคุณลักษณะและปัญหาของลูกหนี้ของลูกหนี้ ได้แก่

1.1 ลูกหนี้ที่ได้รับผลกระทบจาก Covid-19 กลายเป็นหนี้เสียและมีประวัติค้างอยู่ในเครดิตบูโร ทำให้ขอสินเชื่อได้ยากขึ้น จะได้รับความช่วยเหลือผ่านมาตรการต่าง ๆ ดังนี้ 1) มาตรการช่วยเหลือลูกหนี้รายย่อยที่ได้รับผลกระทบจาก Covid-19 ตามโครงการสินเชื่อเพื่อเป็นค่าใช้จ่ายสำหรับผู้มีอาชีพอิสระที่ได้รับผลกระทบจาก Covid-19 (โครงการฯ) ของธนาคารออมสินและธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร (ธ.ก.ส.) โดยหากธนาคารได้ติดตามให้ลูกหนี้ NPLs รหัส 21 ของโครงการฯ ชำระหนี้ตามสมควรแล้ว ธนาคารจะนำงบประมาณที่ได้รับชดเชยความเสียหายจากรัฐบาลมาให้ความช่วยเหลือแก่ลูกหนี้เพื่อไม่ให้เป็น NPLs หรือหมดสิ้นภาระหนี้ที่เกิดจากโครงการฯ ต่อไป 2) มาตรการช่วยเหลือพักหนี้ผู้ประกอบการวิสาหกิจขนาดกลางและขนาดย่อมที่ได้รับผลกระทบจาก Covid-19 โดยสถาบันการเงินเฉพาะกิจ (Specialized Financial Institutions: SFIs) ดำเนินการปรับโครงสร้างหนี้ให้กับลูกหนี้ SMEs ซึ่งหากลูกหนี้ SMEs สามารถปฏิบัติตามเงื่อนไขการปรับปรุงโครงสร้างหนี้ได้อย่างน้อย 3 เดือน ลูกหนี้จะได้รับการพักชำระต้นเงินเป็นระยะเวลาไม่เกิน 1 ปี โดยลูกหนี้ยังคงชำระดอกเบี้ย และได้ลดดอกเบี้ยที่ร้อยละ 1 ต่อปี เป็นระยะเวลาไม่เกิน 1 ปี

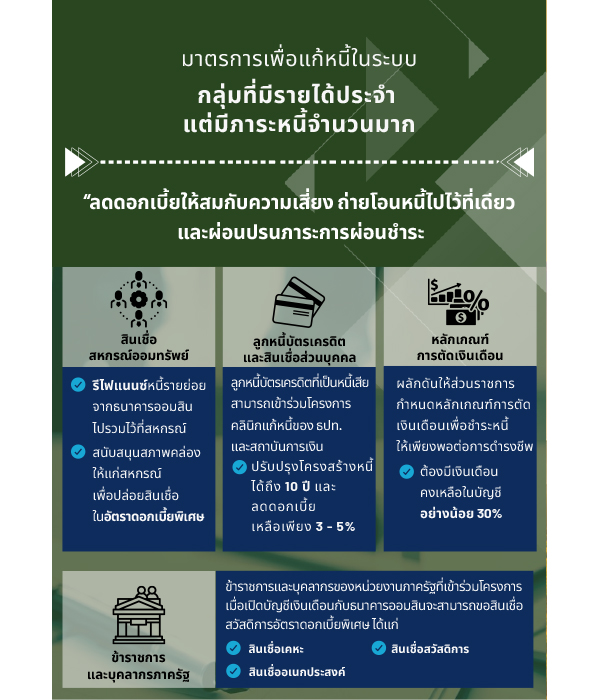

1.2 กลุ่มที่มีรายได้ประจำแต่มีภาระหนี้จำนวนมากจนเกินศักยภาพในการชำระคืนหนี้ เช่น ข้าราชการ ครูและบุคลากรทางการศึกษา ตำรวจ ทหาร เป็นต้น จะได้รับความช่วยเหลือผ่านมาตรการต่าง ๆ ดังนี้ 1) โครงการสินเชื่อสหกรณ์ออมทรัพย์เพื่อแก้ไขหนี้บุคลากรภาครัฐ โดยธนาคารออมสินจะสนับสนุนสภาพคล่องให้แก่สหกรณ์เพื่อนำไปปล่อยสินเชื่อในอัตราดอกเบี้ยพิเศษ และ Refinance หนี้จากธนาคารออมสินไปรวมหนี้เป็นหนี้สหกรณ์ ระยะเวลากู้ไม่เกิน 10 ปี ปลอดชำระเงินต้น 2 ปี 2) โครงการสินเชื่อสวัสดิการข้าราชการและบุคลากรภาครัฐอัตราดอกเบี้ยพิเศษ โดยหากหน่วยงานภาครัฐดำรงเงินฝากกับธนาคารออมสิน และข้าราชการและบุคลากรภาครัฐเปิดบัญชีเงินเดือนกับธนาคารออมสินจะสามารถขอสินเชื่อสวัสดิการอัตราดอกเบี้ยพิเศษ 3) โครงการคลินิกแก้หนี้สำหรับลูกหนี้บัตรเครดิตและสินเชื่อส่วนบุคคล ซึ่งธนาคารแห่งประเทศไทยและเจ้าหนี้บัตรเครดิตรายใหญ่เกือบทั้งหมด ได้ร่วมกันช่วยปรับปรุงโครงสร้างหนี้ให้กับลูกหนี้ โดยนำเงินต้นคงค้างมาทำตารางผ่อนชำระใหม่ให้ยาวถึง 10 ปี และลดดอกเบี้ยจากร้อยละ 16-25 เหลือเพียงร้อยละ 3-5 เท่านั้น 4) การช่วยเหลือให้มีรายได้คงเหลือเพียงพอดำรงชีพ โดยผลักดันให้ส่วนราชการกำหนดหลักเกณฑ์หรือระเบียบ การตัดเงินเดือนเพื่อชำระหนี้ของข้าราชการในสังกัด โดยต้องมีเงินเดือนคงเหลือในบัญชีอย่างน้อยร้อยละ 30 เพื่อให้เพียงพอต่อการดำรงชีพ

1.3 กลุ่มที่มีรายได้ไม่แน่นอนทำให้การชำระคืนหนี้ไม่ต่อเนื่อง เช่น เกษตรกร ลูกหนี้เช่าซื้อและลูกหนี้เช่าแบบลีสซิ่งรถยนต์และรถจักรยานยนต์ ลูกหนี้กองทุนเงินให้กู้ยืมเพื่อการศึกษา (กยศ.) โดย กยศ. เป็นต้น จะได้รับความช่วยเหลือผ่านมาตรการต่าง ๆ ดังนี้ 1) มาตรการช่วยเหลือลูกหนี้เกษตรกร ซึ่งเป็นมาตรการที่ได้เริ่มดำเนินการแล้ว โดยลูกหนี้เกษตรกรที่มีต้นเงิน (Principle) รวมเป็นหนี้คงเหลือทุกสัญญารวมกัน ณ วันที่ 30 กันยายน 2566 ไม่เกิน 300,000 บาท ระยะเวลาพักชำระหนี้ 1 ปี ตั้งแต่วันที่ 1 ตุลาคม 2566 ถึงวันที่ 30 กันยายน 2567 โดยปัจจุบันมีลูกหนี้เกษตรกรแสดงความประสงค์เข้าร่วมมาตรการจำนวน 1,588,903 ราย 2) มาตรการช่วยเหลือลูกหนี้เช่าซื้อและลูกหนี้เช่าแบบลีสซิ่งรถยนต์และรถจักรยานยนต์ โดยกระทรวงการคลังได้ร่วมกับธนาคารแห่งประเทศไทย (ธปท.) ออกร่างพระราชกฤษฎีกาเพื่อให้ ธปท. จะมีอำนาจในการกำกับดูแลผู้ประกอบธุรกิจ เช่น ให้ผู้ประกอบธุรกิจประกาศข้อมูลในเรื่องอัตราดอกเบี้ย อัตราส่วนลด และค่าบริการ แจ้งและแสดงวิธีการและรายละเอียดในการคำนวณอัตราค่าบริการรายปี จัดทำบัญชี กำหนดเกณฑ์ที่เกี่ยวข้องกับการคุ้มครองผู้บริโภค เป็นต้น ทั้งนี้ ปัจจุบันอยู่ระหว่างดำเนินการตามกระบวนการออกกฎหมาย 3) มาตรการช่วยเหลือลูกหนี้ กยศ. โดย กยศ. ได้ดำเนินการช่วยเหลือลูกหนี้ เช่น การปรับโครงสร้างหนี้หรือแปลงหนี้ การลดอัตราดอกเบี้ยเงินกู้และอัตราดอกเบี้ยเงินเพิ่ม (เบี้ยปรับ) การยกเลิกผู้ค้ำประกันการกู้ยืม เป็นต้น ทั้งนี้ ปัจจุบัน กยศ. อยู่ระหว่างคำนวณเงินผ่อนชำระของลูกหนี้ กยศ. ตามหลักเกณฑ์ใหม่ โดยหากลูกหนี้ที่พบว่าได้ผ่อนชำระหนี้มามากกว่าจำนวนที่คำนวณใหม่แล้ว ถือว่าสามารถปิดบัญชีได้

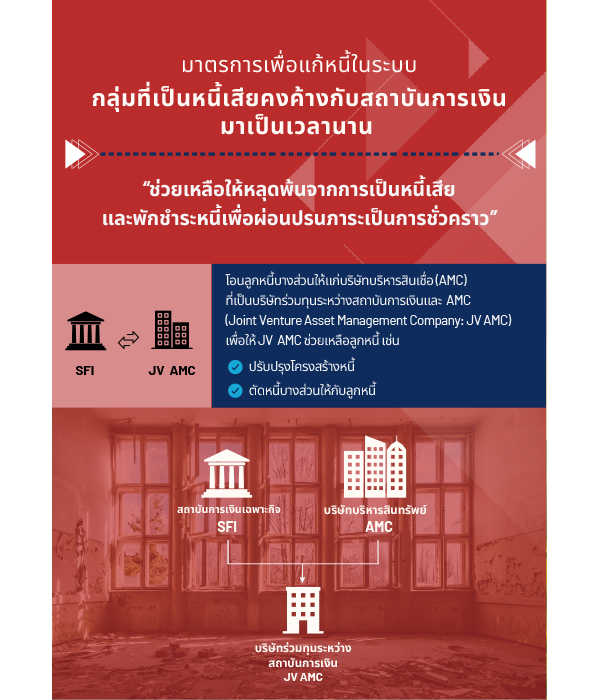

1.4 กลุ่มที่เป็นหนี้เสียคงค้างกับสถาบันการเงินมาเป็นระยะเวลานาน โดยมาตรการช่วยเหลือลูกหนี้โดยบริษัทร่วมทุนระหว่าง SFIs และบริษัทบริหารสินทรัพย์ (บบส.) (Joint Venture Asset Management Company: JV AMC) โดย ธปท. อยู่ระหว่างหารือร่วมกับกระทรวงการคลังและ SFIs เพื่อให้สามารถช่วยเหลือปิดจบหนี้ให้กับลูกหนี้ได้คล่องตัวมากยิ่งขึ้น

2. แนวทางแก้ไขหนี้นอกระบบ ตามที่รัฐบาลได้กำหนดให้มีโครงการลงทะเบียนเพื่อแก้ไขปัญหาหนี้ นอกระบบ เพื่อให้ลูกหนี้เข้าสู่กระบวนการไกล่เกลี่ยนั้น กระทรวงการคลังจึงมีมาตรการเพื่อแก้ไขปัญหาหนี้นอกระบบ ได้แก่

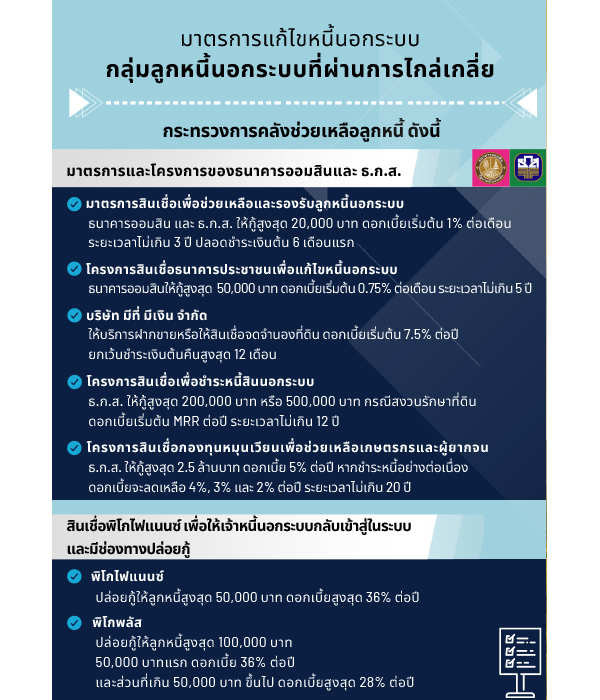

2.1 มาตรการช่วยเหลือและรองรับลูกหนี้นอกระบบที่ผ่านกระบวนการไกล่เกลี่ยหนี้ในโครงการแก้หนี้นอกระบบของรัฐบาลด้วยมาตรการสินเชื่อเพื่อช่วยเหลือและรองรับลูกหนี้นอกระบบ โดยธนาคารออมสินและ ธ.ก.ส. สนับสนุนสินเชื่อวงเงินวงเงินสินเชื่อให้ลูกหนี้นอกระบบที่ผ่านกระบวนการไกล่เกลี่ยหนี้ในโครงการแก้หนี้นอกระบบของรัฐบาล รายไม่เกินรายละ 20,000 บาท อัตราดอกเบี้ยร้อยละ 1 ต่อเดือน (Flat Rate) ปลอดชำระหนี้เงินต้นสูงสุด 6 งวดแรก (ชำระดอกเบี้ยปกติ) หรือเป็นไปตามเงื่อนไขที่ธนาคารกำหนด ระยะเวลาชำระคืนเงินงวดสูงสุดไม่เกิน 3 ปี

2.2 มาตรการช่วยเหลือลูกหนี้นอกระบบที่ดำเนินการโดยสถาบันการเงินเฉพาะกิจ ประกอบด้วย 1) โครงการสินเชื่อธนาคารประชาชนเพื่อแก้ไขหนี้นอกระบบ โดยธนาคารออมสิน วงเงินสินเชื่อรายละไม่เกิน 50,000 บาท อัตราดอกเบี้ยคงที่ (Flat Rate) ร้อยละ 0.75 ต่อเดือน ระยะเวลาชำระคืนเงินกู้ไม่เกิน 5 ปี หรือ 60 งวด พร้อมผ่อนปรนเกณฑ์การพิจารณาสินเชื่อ 2) สินเชื่อเพื่อชำระหนี้สินนอกระบบ โดย ธ.ก.ส. วงเงินสินเชื่อรายละไม่เกิน 200,000 บาท กรณี สงวนรักษาที่ดินวงเงินสินเชื่อรายละไม่เกิน 500,000 บาท อัตราดอกเบี้ยเริ่มต้น Minimum Retail Rate (MRR) ระยะเวลาชำระคืนเงินกู้ไม่เกิน 12 ปี 3) สินเชื่อกองทุนหมุนเวียนเพื่อช่วยเหลือเกษตรกรและผู้ยากจน โดย ธ.ก.ส. สนับสนุนสินเชื่อ เพื่อสงวนรักษาที่ดินจากการจำนอง ขายฝาก หรือใช้ที่ดินเป็นประกัน วงเงินสูงสุด 2.5 ล้านบาทต่อราย อัตราดอกเบี้ยร้อยละ 5 ต่อปี และลดลงในปีต่อไป ระยะเวลาชำระคืนเงินกู้ไม่เกิน 20 ปี และ 4) บริษัท มีที่ มีเงิน จำกัด เพื่อให้บริการขายฝากหรือให้สินเชื่อจดจำนองที่ดินอย่างเป็นธรรม โดยมีอัตราดอกเบี้ยเริ่มต้นที่ร้อยละ 7.5 ต่อปี และปลอดชำระเงินต้น 12 เดือน

2.3 สนับสนุนให้เจ้าหนี้นอกระบบเข้าสู่ระบบด้วยมาตรการสนับสนุนให้เจ้าหนี้นอกระบบ ขอใบอนุญาตประกอบธุรกิจสินเชื่อรายย่อยระดับจังหวัดภายใต้การกำกับ (สินเชื่อพิโกไฟแนนซ์) โดยสามารถยื่น ขอใบอนุญาตสินเชื่อพิโกไฟแนนซ์กับกระทรวงการคลังเพื่อประกอบธุรกิจตามกฎหมาย

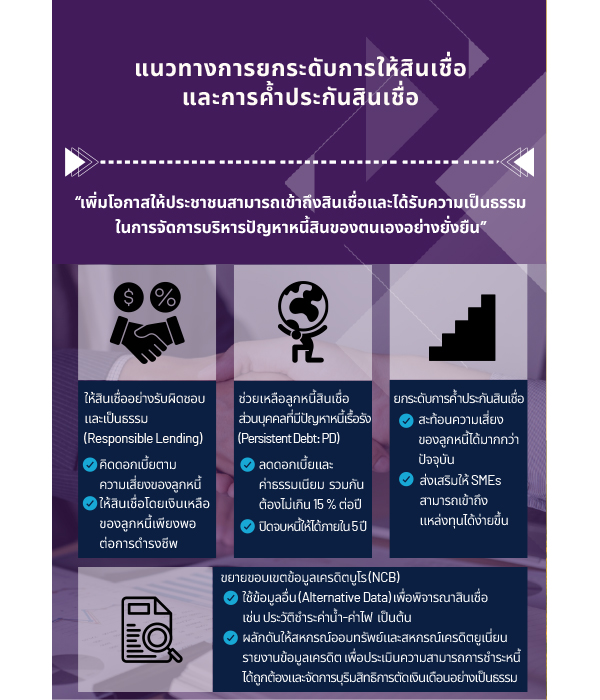

3. การปรับโครงสร้างระบบการให้สินเชื่อและการค้ำประกันสินเชื่อควบคู่กับการแก้ไขหนี้ เพื่อเพิ่มโอกาสให้ประชาชนสามารถเข้าถึงสินเชื่อและได้รับความเป็นธรรมในการจัดการบริหารปัญหาหนี้สินของตนเองอย่างยั่งยืน โดยมีแนวทาง ดังนี้ 1) หลักเกณฑ์การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending) และแนวทางการช่วยเหลือลูกหนี้สินเชื่อบุคคลที่มีปัญหาหนี้เรื้อรัง (Persistent Debt: PD) โดย ธปท. และ กระทรวงการคลัง อยู่ระหว่างการพิจารณาร่างหลักเกณฑ์ดังกล่าว 2) แนวทางการยกระดับการค้ำประกันสินเชื่อ โดยกระทรวงการคลังร่วมกับ ธปท. อยู่ระหว่างเสนอแนวทางดังกล่าว เพื่อส่งเสริมให้ผู้ประกอบการ SMEs สามารถเข้าถึงแหล่งทุนได้ง่ายขึ้น 3) การขยายขอบเขตข้อมูลเครดิตบูโรฯ โดยสนับสนุนให้สถาบันการเงินสามารถใช้ข้อมูลอื่น (Alternative Data) ประกอบการพิจารณาสินเชื่อได้ เช่น ประวัติชำระค่าสาธารณูปโภค ค่าน้ำ-ค่าไฟ ข้อมูลรายได้ เป็นต้น เพื่อให้สะท้อน ความตั้งใจและความสามารถในการชำระสินเชื่อจริง และ 4) การสนับสนุนให้สหกรณ์ส่งข้อมูลให้แก่บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (National Credit Bureau: NCB) และปรับปรุงหลักการบุริมสิทธิของสหกรณ์ในการตัดเงินเดือนหรือค่าจ้างเพื่อชำระหนี้ที่เป็นธรรมกับทุกฝ่าย และเหมาะสมกับต้นทุนทางการเงินของผู้ให้สินเชื่อแต่ละราย

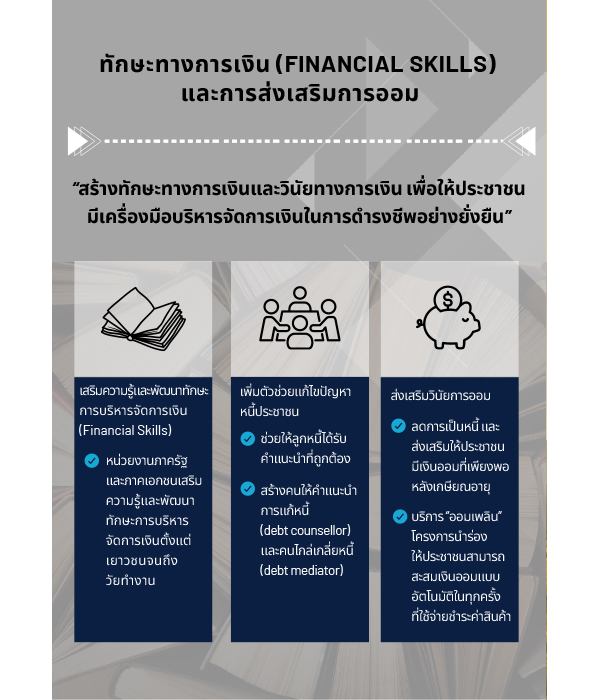

นอกจากนี้ เพื่อแก้ไขปัญหาหนี้ให้สำเร็จและมีผลอย่างยั่งยืน หลายหน่วยงานทั้งภาครัฐและภาคเอกชนได้ร่วมกันเสริมความรู้และพัฒนาทักษะการบริหารจัดการเงิน ตั้งแต่เยาวชนจนถึงวัยทำงาน และเพิ่มตัวช่วยแก้ไขปัญหาหนี้ประชาชน เช่น สร้างคนให้คำแนะนำการแก้หนี้ (Debt Counsellor) คนไกล่เกลี่ยหนี้ (Debt Mediator) เป็นต้น เพื่อช่วยให้ลูกหนี้ได้รับคำแนะนำที่ถูกต้อง รวมทั้งการส่งเสริมวินัยการออม เช่น บริการ “ออมเพลิน” ซึ่งเป็นโครงการนำร่องให้ประชาชนสามารถสะสมเงินออมแบบอัตโนมัติในทุกครั้งที่ใช้จ่ายชำระค่าสินค้า เป็นต้น เพื่อลดการเป็นหนี้ และส่งเสริมให้ประชาชนมีเงินออมที่เพียงพอหลังเกษียณอายุ

โฆษกกระทรวงการคลังกล่าวเพิ่มเติมว่า แนวทางการแก้ไขปัญหาหนี้ทั้งในระบบและนอกระบบ รวมถึงการปรับโครงสร้างระบบการให้สินเชื่อและการค้ำประกันสินเชื่อ จะสามารถช่วยเหลือประชาชนที่เป็นหนี้ในระบบได้ประมาณ 10.3 ล้านราย และช่วยเหลือลูกหนี้นอกระบบได้ประมาณ 1.6 ล้านราย ท้ายที่สุดแล้ว รัฐบาลคาดหวังว่า มาตรการต่าง ๆ จะช่วยแบ่งเบาภาระหรือตัดจบปัญหาหนี้สินให้กับประชาชน ช่วยให้ประชาชนได้รับความเป็นธรรมในการจัดการบริหารปัญหาหนี้สิน และได้รับโอกาสในการประกอบอาชีพและมีชีวิตความเป็นอยู่ดีขึ้น เพื่อสร้างความมั่นคงของเศรษฐกิจอย่างยั่งยืนต่อไป

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS