{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

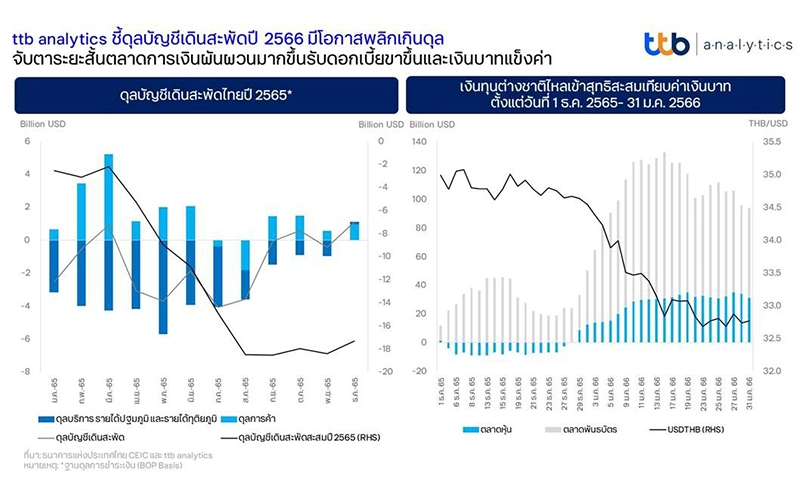

ศูนย์วิเคราะห์เศรษฐกิจทีทีบี หรือ ttb analytics ประเมินว่า ในปี 2566 ดุลบัญชีเดินสะพัดของไทยมีแนวโน้มกลับมาเกินดุลราว 3.5 พันล้านดอลลาร์สหรัฐ หรือคิดเป็น 0.7% ต่อจีดีพี จากการฟื้นตัวของภาคการท่องเที่ยวที่ดีกว่าที่คาดไว้ รวมถึงการกลับมาของนักท่องเที่ยวจีนที่เร็วกว่าที่ประเมิน ขณะเดียวกับที่เงินทุนเคลื่อนย้ายจากต่างชาติก็ไหลเข้าตลาดการเงินไทยอย่างต่อเนื่อง ส่งผลให้ค่าเงินบาททยอยแข็งค่าขึ้นอย่างรวดเร็วตั้งแต่ต้นปี โดย ณ สิ้นปี 2566 คาดว่าเงินบาทจะเคลื่อนไหวในกรอบ 32.0-33.5 บาทต่อดอลลาร์สหรัฐ อย่างไรก็ดี ในระยะต่อไป ตลาดการเงินไทยยังเผชิญกับความผันผวนมากขึ้นจากแนวโน้มการขึ้นอัตราดอกเบี้ยและการแข็งค่าของเงินบาท ท่ามกลางสถานการณ์ทั้งในและนอกประเทศที่มีความไม่แน่นอนสูง

คาดดุลบัญชีเดินสะพัดของไทยกลับมาเกินดุลจากการฟื้นตัวของภาคการท่องเที่ยว แม้เสี่ยงขาดดุลการค้าจากการส่งออกชะลอตัว

ttb analytics มองว่า ส่งออกไทยเริ่มเห็นสัญญาณชะลอตัวตั้งแต่กลางปีที่ผ่านมาและต่อเนื่องมาจนถึงปีนี้ โดยประเมินว่ามูลค่าการส่งออกปี 2566 ในรูปของฐานระบบศุลกากรจะขยายตัว 0.5% (ช่วงประมาณการ 0-1%) ต่ำสุดนับตั้งแต่เกิดการระบาดของโรคโควิด-19 ซึ่งส่วนหนึ่งเป็นผลของฐานที่สูงขึ้นในปี 2565 ประกอบกับปัจจัยสนับสนุนการฟื้นตัวของเศรษฐกิจประเทศคู่ค้าหลักเริ่มแผ่วลงอย่างเห็นได้ชัด โดยเฉพาะตลาดสหรัฐฯ และยุโรปซึ่งคิดเป็นสัดส่วนรวมกันสูงกว่า 25.9% ของมูลค่าส่งออกทั้งหมด อีกทั้งห่วงโซ่การผลิตในกลุ่มสินค้าอุตสาหกรรมขั้นต้นและกลางของไทยที่ส่งออกไปตลาดจีนก็ได้รับผลกระทบทางอ้อมจากคำสั่งซื้อที่ลดลง ซึ่งคาดว่าจะส่งผลกระทบต่อการส่งออกในหมวดสินค้าอุตสาหกรรม สินค้าฟุ่มเฟือย ตลอดจนอุปกรณ์ไอทีที่ชะลอลงตามวัฏจักรขาลงของตลาดโลก นอกจากนี้ มูลค่านำเข้าที่คาดว่าจะทรงตัวในระดับสูงก็อาจกดดันดุลการค้าเพิ่มเติม จากมูลค่านำเข้าสินค้าหมวดเชื้อเพลิงของไทยที่เพิ่มขึ้น ซึ่งแน่นอนว่าจะกระทบกับประเทศไทยซึ่งเป็นผู้นำเข้าน้ำมันสำเร็จรูปและสินค้าเชื้อเพลิงเป็นหลัก

ในส่วนของดุลบริการ คาดว่า มีแนวโน้มดีขึ้นอย่างมีนัยจากรายรับด้านการบริการที่เกี่ยวข้องกับการท่องเที่ยวเป็นหลัก โดยเฉพาะการกลับมาของนักท่องเที่ยวจีนจากการผ่อนคลายมาตรการเดินทางเข้าออกประเทศที่เร็วกว่าคาด ซึ่งเป็นแรงหนุนสำคัญที่ช่วยให้ตัวเลขนักท่องเที่ยวต่างชาติที่จะเดินทางเข้ามาเที่ยวในไทยเพิ่มขึ้นจาก 11.2 ล้านคนในปี 2565 เป็น 29.5 ล้านคนในปี 2566 (เมื่อเทียบกับประมาณการณ์เดิมที่ 22.4 ล้านคน) นอกจากนี้ ด้านรายจ่ายการบริการก็มีแนวโน้มลดลงตามต้นทุนค่าระวางขนส่งสินค้าทางเรือในตลาดโลกที่ปรับลดลงอย่างต่อเนื่องจนเริ่มกลับเข้าสู่ระดับปกติ ทำให้ ttb analytics ประเมินว่า ดุลบัญชีเดินสะพัดในปี 2566 จะพลิกกลับมาเกินดุลราว 3.5 พันล้านดอลลาร์สหรัฐ หรือคิดเป็น 0.7% ต่อจีดีพี ซึ่งเป็นการกลับมาเกินดุลบัญชีเดินสะพัดเป็นครั้งแรกหลังจากขาดดุลต่อเนื่องในปี 2564-2565 ที่ราว 1.1 และ 1.7 หมื่นล้านดอลลาร์สหรัฐ ตามลำดับ

ปี 2566 “ปีแห่งความไม่แน่นอนของตลาดการเงินทั่วโลก”

ตลอดทั้งปี 2565 ที่ผ่านมา นักลงทุนทั่วโลกต่างกังวลต่อเศรษฐกิจถดถอยจากแรงกดดันด้านเงินเฟ้อ จึงทำให้เห็นการเทขายสินทรัพย์ลงทุนทั้งตราสารหนี้และตราสารทุน กดดันอัตราผลตอบแทนพันธบัตรรัฐบาลและตลาดหุ้นทั่วโลกปรับตัวลดลงไปไม่ต่ำกว่า 10% เช่นเดียวกับเงินดอลลาร์สหรัฐที่แข็งค่าขึ้นอย่างรวดเร็วจากการเร่งปรับขึ้นของอัตราดอกเบี้ยนโยบายธนาคารกลางสหรัฐ (เฟด) จนทำให้ค่าเงินบาทอ่อนค่ามากที่สุดในรอบ 16 ปี โดยอยู่ที่ 38.31 บาทต่อดอลลาร์สหรัฐ หรือ อ่อนค่าลงกว่า 14.7% เมื่อเทียบกับ ณ สิ้นปี 2564 (YTD)

สำหรับปี 2566 ตลาดเริ่มกลับมาส่งสัญญาณเปิดรับความเสี่ยงอีกครั้ง หลังกิจกรรมทางเศรษฐกิจทั่วโลกส่วนใหญ่กลับมาเป็นปกติ อัตราเงินเฟ้อในประเทศหลักผ่อนคลายขึ้น อานิสงส์เชิงบวกต่อเศรษฐกิจและการค้าโลกที่คลายมาตรการล็อกดาวน์ของจีน รวมถึงภาวะอุปทานตึงตัวคลี่คลายลง ซึ่งเห็นได้จากเงินดอลลาร์สหรัฐที่กลับมาอ่อนค่าอย่างรวดเร็วตั้งแต่ต้นปีแตะระดับ 2.2% (YTD) รวมไปถึงสินทรัพย์เสี่ยงหลายประเภทก็เริ่มกลับมาเป็นบวกถ้วนหน้า

อย่างไรก็ดี ตลาดการเงินทั่วโลกในระยะต่อไปยังมีความไม่แน่นอนสูงและต้องเฝ้าระวังเป็นพิเศษ โดยเฉพาะประเด็นด้านภูมิรัฐศาสตร์ที่ต้องติดตามในหลายภูมิภาค เช่น สงครามระหว่างรัสเซีย-ยูเครน ความขัดแย้งระหว่างสหรัฐฯ-จีน รวมไปถึงการยกระดับมาตรการกีดกันทางการค้าต่าง ๆ ที่อาจกระทบต่อห่วงโซ่อุปทานโลก ราคาสินค้าโภคภัณฑ์ผันผวนมากขึ้น ท่ามกลางแรงกดดันด้านเงินเฟ้อที่ยังอยู่ในระดับสูง และการฟื้นตัวของเศรษฐกิจโลกที่ค่อนข้างเปราะบาง

นอกจากนี้ ตลาดการเงินไทยในช่วงที่ผ่านมายังเจอกระแสเงินทุนเคลื่อนย้ายที่เข้ามาพักเงินรอจังหวะ เห็นได้จากเม็ดเงินต่างชาติที่ไหลเข้าตลาดตราสารหนี้สะสมสุทธิตั้งแต่ 1 ธันวาคม 2565 – 31 มกราคม 2566 สูงถึง 6.3 หมื่นล้านบาท กดดันอัตราผลตอบแทนพันธบัตรรัฐบาลรุ่นอายุ 10 ปีของไทยปรับตัวลดลงอย่างต่อเนื่องจนต่ำสุดนับตั้งแต่เกิดสถานการณ์โควิด-19 เช่นเดียวกับการแสวงโอกาสทำกำไรในตลาดหุ้นไทยจากเงินบาทที่แข็งค่า (FX-gain) ส่งผลให้ราคาต่อกำไรล่วงหน้า (Forward P/E) ของ SET Index ณ สิ้นเดือนธันวาคม 2565 สูงถึง 16.1 เท่า เมื่อเทียบกับค่าเฉลี่ยของตลาดหลักทรัพย์เอเชียที่ระดับ 12.2 เท่า

ดังนั้น ttb analytics จึงประเมินว่า ความคาดหวังของตลาดต่อการฟื้นตัวทางเศรษฐกิจไทย รวมถึงการกลับมาเกินดุลบัญชีเดินสะพัดตามรายรับจากการท่องเที่ยว อาจส่งผลให้นักลงทุนยังคงกล้าเสี่ยงซื้อขายในตลาดในระดับราคาต่อหุ้น (P/E) ที่แพงขึ้น เช่นเดียวกับอัตราผลตอบแทนพันธบัตรรัฐบาลไทยที่มีแนวโน้มเพิ่มสูงขึ้นตามการทยอยขึ้นดอกเบี้ยของตลาดประเทศเกิดใหม่รวมถึงไทยที่ล่าช้า (Backload) กว่าตลาดประเทศพัฒนาแล้ว ทำให้น่าจะเห็นเงินทุนเคลื่อนย้ายไหลเข้าตลาดเพิ่มเติม หนุนค่าเงินบาท ณ สิ้นปี 2566 มีแนวโน้มเคลื่อนไหวในกรอบแข็งค่าราว 32.0–33.5 บาทต่อดอลลาร์สหรัฐ ทำให้มีแรงเทขายทำกำไรระยะสั้นจากแนวโน้มดอกเบี้ยขาขึ้นและเงินบาทแข็งค่า ส่งผลให้ทั้งปีนี้ตลาดการเงินไทยมีความผันผวนมากขึ้น

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS