{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

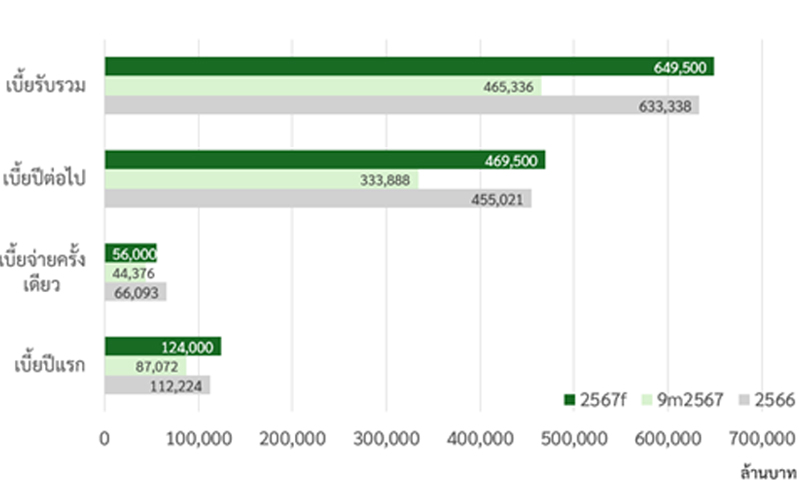

เบี้ยประกันชีวิตปี 2567: เติบโตในระดับต่ำ ท่ามกลางอำนาจซื้อที่อ่อนแรงภาพรวมเบี้ยประกันชีวิต 9 เดือนแรกของปี 2567 ขยายตัว 2.3%YoY ด้วยอานิสงส์ของเบี้ยปีต่อไปที่ขยายตัวสูง ขณะที่เบี้ยใหม่โตชะลอลงจากปัจจัยทั้งอุปสงค์และอุปทาน ตามการปรับการขายผลิตภัณฑ์ที่เน้นความคุ้มครองมากขึ้นและคุมสัดส่วนการขายเบี้ยประเภทจ่ายครั้งเดียว

สำหรับในช่วงไตรมาสสุดท้ายของปี 2567 ซึ่งเป็นฤดูกาลขายและเป็นช่วงสุดท้ายของการใช้สิทธิลดหย่อนภาษีประจำปีนั้น คาดว่าภาพรวมเบี้ยจะขยายตัวในอัตราที่ดีขึ้นแต่ด้วยปัจจัยด้านฐานสูงในปีก่อน ทำให้เบี้ยรวมทั้งปี 2567 คงขยายตัวชะลอลงมาที่ประมาณ 2.6% (กรอบ 2.3-2.9%) เทียบกับที่ขยายตัว 3.6% ในปี 2566

แผนภาพที่ 1 ภาพรวมเบี้ยประกันชีวิต 9 เดือนแรกของปี 2567

ที่มา: คปภ.และสมาคมประกันชีวิตไทย

F คาดการณ์โดยบริษัท ศูนย์วิจัยกสิกรไทย จำกัด ณ วันที่ 12 ธันวาคม 2567

แนวโน้มธุรกิจประกันชีวิตปี 2568: ปัจจัยท้าทายเพิ่ม ขณะที่ปัจจัยเดิมยังรุมเร้า

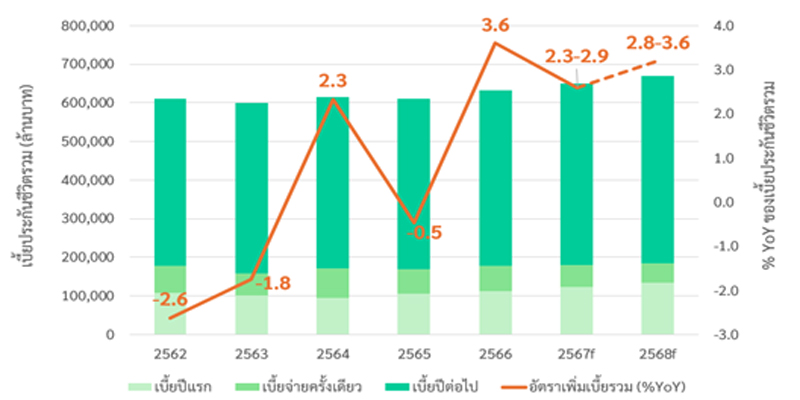

นย์วิจัยกสิกรไทย ประเมินภาพรวมเบี้ยประกันชีวิตในปี 2568 น่าจะยังเติบโตได้ในกรอบประมาณ 2.8-3.6% ใกล้เคียงกับปี 2566-2567 โดยคาดว่าเบี้ยรับปีต่อไปจะยังคงเป็นแรงสนับสนุนสำคัญ ร่วมกับการเติบโตอย่างค่อยเป็นค่อยไปของเบี้ยรับรายใหม่

แผนภาพที่ 2 เบี้ยประกันชีวิตรวมปี 2566-2568 ประคองการเติบโต หลังผ่านโควิด-19 รับกำลังซื้อที่เปลี่ยนไป

ที่มา: คปภ.และสมาคมประกันชีวิตไทย

F คาดการณ์โดยบริษัท ศูนย์วิจัยกสิกรไทย จำกัด ณ วันที่ 12 ธันวาคม 2567

ปี 2568 ธุรกิจประกันชีวิตต้องรับมือปัจจัยท้าทายเพิ่มเติม โดยเฉพาะจากทิศทางอัตราดอกเบี้ยในประเทศที่ทยอยปรับลดลง ซึ่งมีผลให้รายได้จากการลงทุนลดลงและสร้างความท้าทายให้กับการนำเสนอผลตอบแทนของกรมธรรม์ที่จูงใจเพียงพอสำหรับลูกค้าใหม่ ขณะที่ ปัญหาอำนาจซื้อจะยังกดดันความต้องการซื้อผลิตภัณฑ์ประกันต่อเนื่อง ท่ามกลางแนวโน้มเศรษฐกิจไทยที่ศูนย์วิจัยกสิกรไทยคาดว่าจะเติบโตชะลอลงเล็กน้อยมาที่ 2.4% จากปี 2567 ที่คาดว่าจะโตประมาณ 2.6%

นอกจากนี้ ตั้งแต่ 1 มกราคม 2568 บริษัทประกันชีวิตเริ่มจัดทำงบการเงินตามมาตรฐานบัญชี TFRS17 ซึ่งเป็นเครื่องมือที่ช่วยให้งบการเงินของบริษัทประกันสะท้อนภาพรายได้และค่าใช้จ่ายที่สอดคล้องกับสภาพการดำเนินงานมากขึ้น อาทิ (1) การไม่นับเบี้ยประกันทั้งจำนวนเป็นรายได้ของบริษัท แต่จะนับเฉพาะรายได้ส่วนที่เป็นรายรับจากการบริการลูกค้า (คล้ายกับค่าธรรมเนียม หรือ Service Fees ที่ต้องทยอยรับรู้ตามสัญญาประกันภัย) (2) การที่ต้องรับรู้ผลขาดทุนจากการรับประกันภัยทันทีทั้งจำนวน จากเดิมที่ทยอยรับรู้ระหว่างช่วงสัญญาในรูปเงินสำรองประกันชีวิต

ทั้งนี้ รูปแบบงบการเงินที่เปลี่ยนไปจากเดิม มีผลกระทบเชิงบัญชีค่อนข้างมากต่อผลิตภัณฑ์ในกลุ่มสะสมทรัพย์โดยเฉพาะประเภทจ่ายครั้งเดียวแต่มีความคุ้มครองระยะยาว ซึ่งภายใต้ TFRS17 บริษัทจะมีรายได้จากการให้บริการลูกค้าหรือรายได้ค่าธรรมเนียมจากการรับประกันภัยต่ำ (อาจเหลือเพียง 10% ของเบี้ยรับ เทียบกับเดิมที่บันทึกเบี้ยรับทั้งจำนวนเป็นรายได้) ขณะเดียวกัน ยังต้องบันทึกผลขาดทุนที่เกิดจากการรับรองผลตอบแทนตลอดอายุสัญญาทันทีในปีแรก

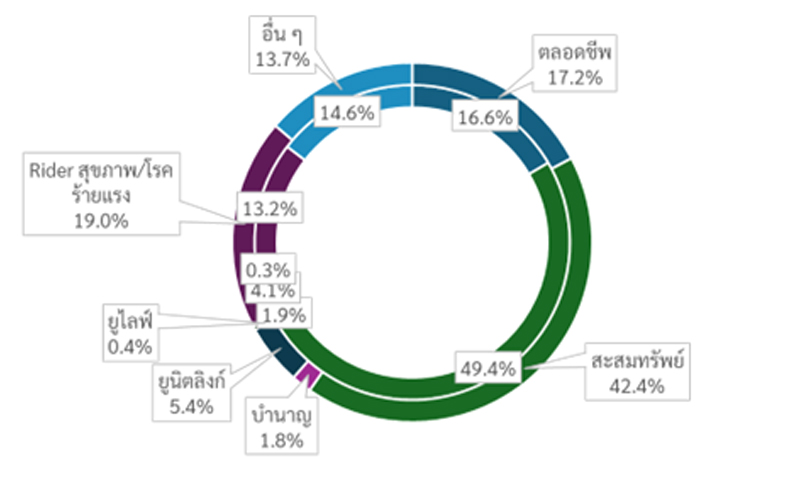

แผนภาพที่ 3 การเปรียบเทียบสัดส่วนเบี้ยประกันหลักปี 2567 และ 2562

ที่มา: คปภ.และสมาคมประกันชีวิตไทย

มาตรฐานบัญชีใหม่นี้ คงมีผลเพิ่มความซับซ้อนให้กับการวางแผนการขายผลิตภัณฑ์และรับรู้รายได้-ผลขาดทุนต่างๆ ของบริษัทประกันมากขึ้น ขณะเดียวกัน ก็ย้ำภาพการปรับโครงสร้างพอร์ตการรับประกันของแต่ละบริษัทในช่วงที่ผ่านมา ดังแผนภาพที่ 3 โดยปรับเพิ่มสัดส่วนพอร์ตการรับประกันภัย และปรับลดสัดส่วนพอร์ตที่เน้นการออมเงินลง ขณะที่ด้านการจัดการและกลยุทธ์การขายผลิตภัณฑ์ในอนาคต บริษัทประกันคงจะยังเน้นการพัฒนาผลิตภัณฑ์ที่สอดคล้องกับผู้บริโภคมากขึ้น (Customer Centric) อาทิ การนำเสนอทุนประกันชีวิตขนาดเล็ก (Small Lot Main Policies) เพื่อลดภาระของผู้เอาประกันที่ต้องการซื้อสัญญาเพิ่มเติมอื่นเป็นหลัก เช่น ประกันสุขภาพ ประกันโรคร้ายแรง ประกันอุบัติเหตุ เป็นต้น

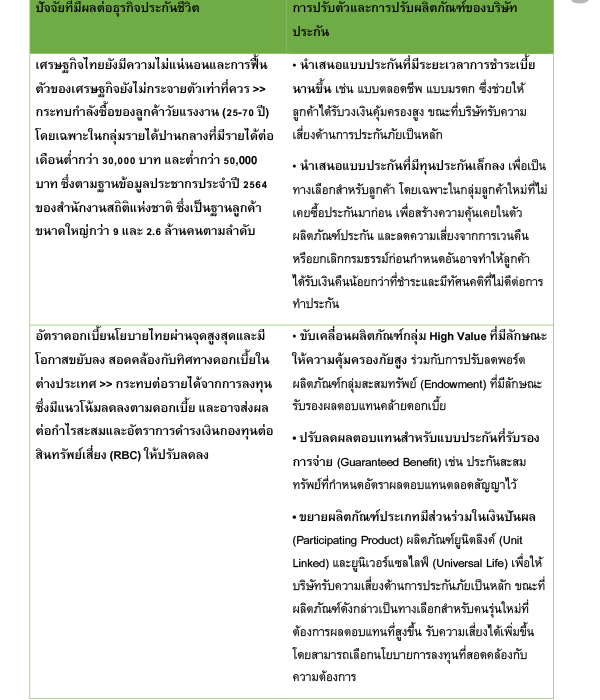

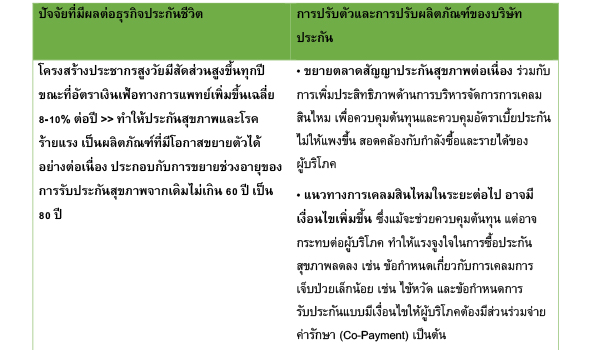

ปัจจัยท้าทายและการปรับตัวในปี 2568

กล่าวโดยสรุป โครงสร้างธุรกิจประกันชีวิตมาถึงจุดเปลี่ยนที่สำคัญ โดยเฉพาะอย่างยิ่งในด้านฐานลูกค้ารายหลักซึ่งไม่อาจผูกติดกับลูกค้ากลุ่มใดกลุ่มหนึ่งเกินไป ดังเช่นในอดีตที่อาจผลักดันการเติบโตได้ด้วยการระดมยอดขายประเภทจ่ายครั้งเดียวในกลุ่มลูกค้าที่มีรายได้สูง แต่จำเป็นต้องขยายฐานลูกค้าไปยังกลุ่มที่มีรายได้รองลงมา ท่ามกลางข้อจำกัดของการฟื้นตัวทางเศรษฐกิจที่กดดันอำนาจซื้อ อย่างไรก็ดี ธุรกิจประกันยังสามารถต่อยอดการขยายฐานลูกค้าใหม่ๆ ได้ โดยเฉพาะมิติที่เกี่ยวข้องกับความคุ้มครอง และประกันสุขภาพ โดยที่ยังต้องเน้นการบริหารจัดการต้นทุน ปรับผลิตภัณฑ์ให้เบี้ยเข้าถึงได้มากขึ้น ตลอดจนเพิ่มการใช้ประโยชน์จากเทคโนโลยี AI ในการเข้าถึงลูกค้าและสามารถนำไปสู่การตัดสินใจซื้อได้ด้วยขั้นตอนที่ลดลง

จารุวรรณ เศรษฐวงศ์

เจ้าหน้าที่วิจัยjaruwan.se@kasikornresearch.com

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS