{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

นายพชร อนันตศิลป์ ผู้อำนวยการสำนักงานบริหารหนี้สาธารณะ แถลงว่า สำนักงานบริหารหนี้สาธารณะ (สบน.) มีแผนที่จะออกพันธบัตรส่งเสริมความยั่งยืน (Sustainability-Linked Bond) ครั้งแรกของรัฐบาลไทย เพื่อเป็นเครื่องมือระดมทุนเพื่อสนับสนุนการพัฒนาอย่างยั่งยืนและสอดคล้องกับพันธกิจของ สบน. ที่มุ่งเน้นการระดมทุนเพื่อสร้างความมั่นคง

ทางเศรษฐกิจและสังคม ตลอดจนการมีส่วนร่วมในการรับมือกับการเปลี่ยนแปลงสภาพภูมิอากาศ ให้สอดคล้องกับพันธสัญญา ในความตกลงปารีส (Paris Agreement) และการบรรลุเป้าหมายการพัฒนาอย่างยั่งยืน (Sustainable Development Goals: SDGs) ทั้ง 17 ด้านขององค์การสหประชาชาติ (United Nations: UN) เพื่อให้คุณสมบัติของพันธบัตรดังกล่าวเป็นไปตามมาตรฐานสากล สบน. ได้จัดทำกรอบการระดมทุนส่งเสริมความยั่งยืน (Sustainability-Linked Bond Financing Framework) ที่สอดคล้องตามมาตรฐานที่กำหนดโดย International Capital Market Association (ICMA) และ ASEAN Capital Market Forum (ACMF) โดยได้รับการตรวจสอบและรับรองจาก DNV ซึ่งเป็นหน่วยงานผู้ให้ความเห็นอิสระระดับสากล (Second Party Opinion) ซึ่งจะเป็นการยืนยันถึงความโปร่งใสและ ความน่าเชื่อถือของกรอบการดำเนินงานของ สบน. โดยกรอบการระดมทุนครอบคลุมถึงการกําหนดตัวชี้วัด (Key Performance Indicators: KPIs) และเป้าหมายด้านความยั่งยืน (Sustainable Performance Targets: SPTs) เงื่อนไขและรายละเอียดของพันธบัตรส่งเสริมความยั่งยืน แนวทางและหลักเกณฑ์ในการวัดผลและรายงานผลการดำเนินงานตามเป้าหมายความยั่งยืนของพันธบัตรดังกล่าวด้วย

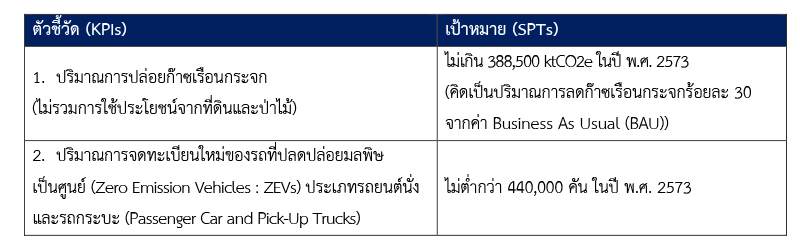

ทั้งนี้ ในการกำหนดตัวชี้วัดและเป้าหมายการดำเนินงานด้านความยั่งยืน สบน. ได้กำหนด KPIs หลัก และ SPTs ที่สำคัญ 2 ด้าน ดังนี้ :

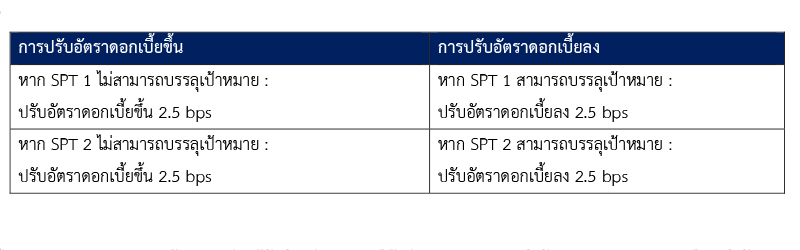

สำหรับลักษณะพิเศษเงื่อนไขการจ่ายดอกเบี้ยของพันธบัตรส่งเสริมความยั่งยืนจะแตกต่างจากพันธบัตรทั่วไป โดยระดับความสำเร็จของเป้าหมายด้านความยั่งยืน (SPTs) ที่กำหนดจะเป็นปัจจัยกำหนดการปรับอัตราดอกเบี้ย กล่าวคือ ในกรณี ที่ไม่สามารถบรรลุเป้าหมายที่กำหนดไว้พันธบัตรจะมีการปรับอัตราดอกเบี้ยขึ้น หรือ ในกรณีที่สามารถบรรลุเป้าหมายที่กำหนดไว้ พันธบัตรจะมีการปรับอัตราดอกเบี้ยลง โดยมีสรุปรายละเอียดการปรับอัตราดอกเบี้ย ดังนี้ :

ในการออกพันธบัตรส่งเสริมความยั่งยืนครั้งนี้ สบน. จะดำเนินการออกพันธบัตรรุ่น SLB406A อายุ 15 ปี ในวงเงิน 20,000 - 30,000 ล้านบาท ผ่านผู้จัดจําหน่าย 4 ราย ได้แก่ ธนาคารกรุงเทพ จำกัด (มหาชน) ธนาคารกรุงไทย จำกัด (มหาชน) ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน) และธนาคารสแตนดาร์ดชาร์เตอร์ด (ไทย) จํากัด (มหาชน) ซึ่งได้รับความร่วมมือเป็นอย่างดีจากหน่วยงานภาครัฐที่มีบทบาทสำคัญในด้านสิ่งแวดล้อมและสังคม ประกอบด้วย กรมการเปลี่ยนแปลงสภาพภูมิอากาศและสิ่งแวดล้อม กรมสรรพสามิต สำนักงานคณะกรรมการส่งเสริมการลงทุน และกรมการขนส่งทางบก รวมถึงองค์กรระหว่างประเทศ ประกอบด้วย ธนาคารพัฒนาเอเชีย (Asian Development Bank: ADB) Global Green Growth Institute (GGGI) และสำนักงานโครงการพัฒนาแห่งสหประชาชาติ (United Nations Development Programme: UNDP) ที่ร่วมกันออกแบบและพัฒนารูปแบบและเงื่อนไขของพันธบัตรให้สอดคล้องกับแนวทางการแก้ไขปัญหาการเปลี่ยนแปลงของ สภาพภูมิอากาศและการบรรลุเป้าหมายของ UNSDGs ได้อย่างเหมาะสมการออกพันธบัตรส่งเสริมความยั่งยืนในครั้งนี้ถือเป็นก้าวสำคัญในการพัฒนาตลาดตราสารหนี้ ของประเทศไทย โดย สบน. ได้กำหนดให้พันธบัตร SLB406A เป็น Benchmark Bond รุ่นอายุ 15 ปี ด้วย

ทั้งนี้ สบน. จะดำเนินการสำรวจความต้องการซื้อตราสารหนี้ (Book Building) ในวันที่ 19 พฤศจิกายน 2567 และเสนอขาย (Issue Date) ในวันที่ 25 พฤศจิกายน 2567

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS