{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

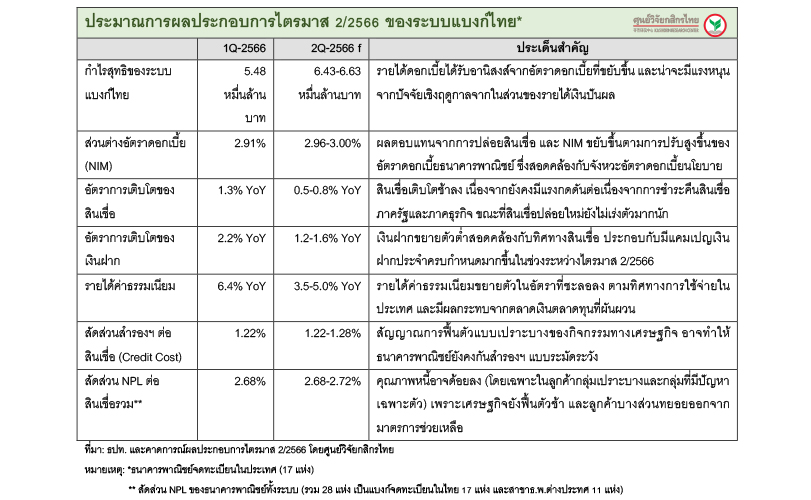

แม้มีแรงหนุนจากทิศทางดอกเบี้ยที่ทยอยขยับขึ้น แต่สินเชื่อที่ขยายตัวช้าส่งผลทำให้รายได้ดอกเบี้ยสุทธิและ NIM ของระบบแบงก์ไทย ในไตรมาส 2/2566 ขยับขึ้นในกรอบจำกัด

แม้อัตราดอกเบี้ยของธนาคารพาณิชย์ยังคงทยอยขยับขึ้นตามรอบการปรับขึ้นของอัตราดอกเบี้ยนโยบายของไทย แต่รายได้ดอกเบี้ยสุทธิและส่วนต่างอัตราดอกเบี้ย (Net Interest Margin: NIM) ของระบบแบงก์ไทยในไตรมาส 2/2566 อาจขยับขึ้นในกรอบจำกัด โดยศูนย์วิจัยกสิกรไทย คาดว่า NIM จะปรับขึ้นมาอยู่ที่กรอบ 2.96-3.00% ในไตรมาส 2/2566 เทียบกับ 2.91% ในไตรมาส 1/2566 เนื่องจาก 2 สาเหตุหลัก ได้แก่

สินเชื่อชะลอตัว เพราะมีแรงกดดันจากการชำระคืนสินเชื่อทั้งในส่วนของภาครัฐและธุรกิจ รวมถึงสัญญาณระมัดระวังความเสี่ยงด้านเครดิตในการปล่อยสินเชื่อใหม่ของทางฝั่งสถาบันการเงิน โดยคาดว่า สินเชื่อในไตรมาส 2/2566 อาจขยายตัวในกรอบ 0.5-0.8% YoY เมื่อเทียบกับช่วงเดียวกันปีก่อน จากที่เติบโต 1.3% YoY ในไตรมาส 1/2566

แรงกดดันด้านต้นทุนดอกเบี้ยจ่ายมีแนวโน้มขยับสูงขึ้น หลังจากที่มีการทยอยปรับขึ้นอัตราดอกเบี้ยเงินฝากประจำตั้งแต่ช่วงปลายปีก่อน ประกอบกับธนาคารพาณิชย์บางแห่ง (สัดส่วนประมาณ 49-50% ของพอร์ตเงินฝากรวมในระบบแบงก์ไทย) มีการปรับขึ้นอัตราดอกเบี้ยเงินฝากออมทรัพย์ในช่วงไตรมาส 2/2566 ที่ผ่านมาด้วยเช่นกัน

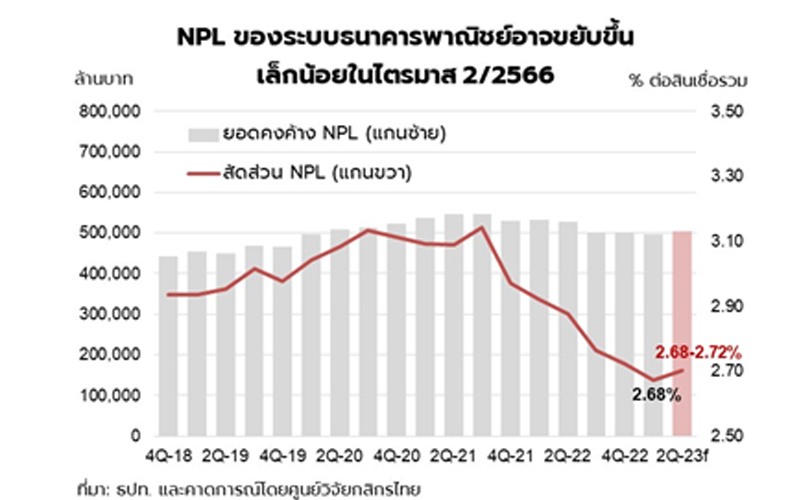

สัญญาณการฟื้นตัวแบบเปราะบางของกิจกรรมทางเศรษฐกิจในไตรมาส 2/2566 ทำให้รายได้ค่าธรรมเนียมและบริการมีแรงหนุนน้อยลง ขณะที่ธนาคารพาณิชย์ส่วนใหญ่น่าจะยังคงกันสำรองฯ แบบระมัดระวัง เพราะ NPL มีโอกาสขยับขึ้น

ความไม่แน่นอนของสัญญาณและแนวโน้มการฟื้นตัวของกิจกรรมทางเศรษฐกิจในประเทศ อาจส่งผลทำให้รายได้ค่าธรรมเนียมและบริการมีทิศทางชะลอลงในช่วงไตรมาส 2/2566 ทั้งนี้ แม้ศูนย์วิจัยกสิกรไทยจะยังคงประเมินว่า รายได้ค่าธรรมเนียมและบริการในไตรมาสที่ 2/2566 จะขยายตัวต่อเนื่องในกรอบ 3.5-5.0% YoY แต่ก็เป็นเพราะการเปรียบเทียบกับฐานที่ต่ำในช่วงเดียวกันปีก่อน และรายได้ค่าธรรมเนียมฯ มีโอกาสหดตัวลงเมื่อเทียบกับไตรมาสแรก โดยแม้รายได้ค่าธรรมเนียมการออก จัดจำหน่ายหลักทรัพย์และหุ้นกู้จะยังมีแรงหนุนจากตามแนวโน้มการระดมทุนผ่านการออกหุ้นกู้ของภาคธุรกิจ แต่ปริมาณการใช้จ่ายและการเบิกเงินสดผ่านบัตรเครดิตที่มีทิศทางชะลอลงอาจกดดันรายได้ค่าธรรมเนียมในหมวดบัตรเครดิต ขณะที่รายได้ค่าธรรมเนียมบริการบัตร ATM และบัตรเดบิตฯ น่าจะมีแรงหนุนไม่มากตามการลดลงของจำนวนบัตร ATM/บัตรเดบิตในช่วงที่ผ่าน ส่วนรายได้ค่าธรรมเนียมนายหน้าอาจได้รับผลกระทบจากความผันผวนของตลาดทุน และข้อจำกัดสำหรับการขายผลิตภัณฑ์ทางการเงินบางตัวที่เผชิญกับภาวะที่ตลาดเริ่มอิ่มตัว

นอกจากนี้กิจกรรมทางเศรษฐกิจที่ฟื้นตัวแบบไม่ทั่วถึงยังส่งผลกระทบต่อสถานการณ์รายได้และความสามารถในการชำระคืนหนี้ของลูกหนี้บางกลุ่ม โดยเฉพาะกลุ่มธุรกิจและครัวเรือนรายย่อยที่มีรายรับไม่สม่ำเสมอ และกลุ่มลูกหนี้ที่เพิ่งออกจากมาตรการช่วยเหลือของสถาบันการเงิน นอกจากนี้ อัตราดอกเบี้ยที่ขยับสูงขึ้นอาจเพิ่มแรงกดดันต่อคุณภาพของสินเชื่อ ซึ่งทำให้ธนาคารพาณิชย์ส่วนใหญ่ยังคงประเมินความเสี่ยงด้านเครดิตของลูกหนี้อย่างรอบคอบและอาจตั้งสำรองฯ ในกรอบระมัดระวังโดยคำนึงถึงความเสี่ยงของเศรษฐกิจไทยในระยะข้างหน้า ภายใต้สถานการณ์ดังกล่าว ศูนย์วิจัยกสิกรไทย คาดว่า สัดส่วนการตั้งสำรองฯ ต่อสินเชื่อ (Credit Cost) อาจอยู่ในกรอบ 1.22-1.28% ในไตรมาส 2/2566 ขยับขึ้นจากระดับ 1.22% ในไตรมาส 1/2566 ขณะที่ NPL ของทั้งระบบธนาคารพาณิชย์อาจขยับขึ้นเล็กน้อยมาอยู่ที่กรอบ 2.68-2.72% ต่อสินเชื่อรวมในไตรมาส 2/2566 จาก 2.68% ต่อสินเชื่อรวมในไตรมาส 1/2566

กฏเกณฑ์ กติกา หรือมาตรการของทางการที่กำลังจะทยอยปรับเปลี่ยน อาจมีผลจำกัดกรอบการเติบโตของรายได้จากธุรกิจหลักของธนาคารพาณิชย์ในระยะข้างหน้า นอกเหนือไปจากแนวโน้มเศรษฐกิจที่มีความไม่แน่นอนสูงที่กลายเป็นโจทย์เฉพาะหน้าที่ยากสำหรับการประคองผลดำเนินงานในช่วงครึ่งหลังของปี 2566 ด้วยเช่นกัน

กฏเกณฑ์ กรอบกติกา และมาตรการของทางการที่กำลังอยู่ระหว่างทบทวนและหารือในรายละเอียด ซึ่งอาจเริ่มทยอยประกาศออกมาในช่วงหลังจากนี้ อาจมีนัยต่อเนื่องมาที่รายได้หลักของธุรกิจธนาคารพาณิชย์ โดยเกณฑ์การปล่อยสินเชื่ออย่างรับผิดชอบ (Responsible Lending) เกณฑ์การคิดอัตราดอกเบี้ยตามความเสี่ยง (Risk-based pricing) และมาตรการ MacroPrudential Policy น่าจะมีผลต่อเนื่องต่อการเติบโตของสินเชื่อโดยเฉพาะรายย่อยและธุรกิจขนาดเล็ก และรายได้ดอกเบี้ย ขณะที่การเข้ามาดูแลโครงสร้างค่าธรรมเนียมของทางการเพื่อสร้างความเป็นธรรมให้กับผู้ใช้บริการทางการเงิน ก็อาจมีผลจำกัดกรอบการเติบโตของรายได้ค่าธรรมเนียมและบริการ ซึ่งศูนย์วิจัยกสิกรไทยมองว่า มาตรการทั้งหมดล้วนเป็นกติกาใหม่ที่มีผลต่อการดำเนินงานที่ธนาคารพาณิชย์ต้องเตรียมกลยุทธ์และเร่งปรับตัว ควบคู่ไปกับการรับมือกับโจทย์เฉพาะหน้าซึ่งเกิดจากความไม่แน่นอนของทิศทางเศรษฐกิจในช่วงครึ่งหลังของปี 2566

แม้ภาพรวมกำไรสุทธิของระบบแบงก์ไทยในช่วงครึ่งแรกของปี 2566 น่าจะทำได้ในกรอบประมาณ 1.19-1.21 แสนล้านบาท แต่การประคองผลการดำเนินงานท่ามกลางความไม่แน่นอนของทิศทางเศรษฐกิจในช่วงครึ่งปีหลัง คงเป็นโจทย์เฉพาะหน้าที่ยาก เพราะแนวโน้มเศรษฐกิจยังคงขึ้นอยู่กับหลายตัวแปร โดยเฉพาะปัจจัยทางการเมืองในประเทศและสถานการณ์เศรษฐกิจโลก ซึ่งอาจเพิ่มแรงกดดันต่อเนื่องมาที่ธุรกิจหลักของธนาคารพาณิชย์ ทั้งในส่วนของการปล่อยสินเชื่อและรายได้ค่าธรรมเนียมและบริการ (แม้ผลตอบแทนจากการปล่อยสินเชื่อจะมีโอกาสขยับขึ้น หากอัตราดอกเบี้ยของธนาคารพาณิชย์ปรับตัวขึ้นตามอัตราดอกเบี้ยนโยบาย) และอาจทำให้ธนาคารพาณิชย์ยังคงต้องให้ความช่วยเหลือลูกหนี้ ประเมินและทบทวนความเสี่ยงด้านเครดิตของลูกหนี้ เร่งบริหารจัดการคุณภาพของพอร์ตสินเชื่อในเชิงรุก และตั้งสำรองฯ อย่างรอบคอบระมัดระวังโดยคำนึงถึงความเสี่ยงที่อาจเกิดขึ้นในระยะข้างหน้า

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS