{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

ปรับปรุงข้อมูลใหม่...นับรวมหนี้ครัวเรือนครอบคลุมมากขึ้น ส่งผลให้สัดส่วนหนี้ต่อจีดีพีล่าสุดในไตรมาส 1/2566 ขยับขึ้นไปที่ 90.6%

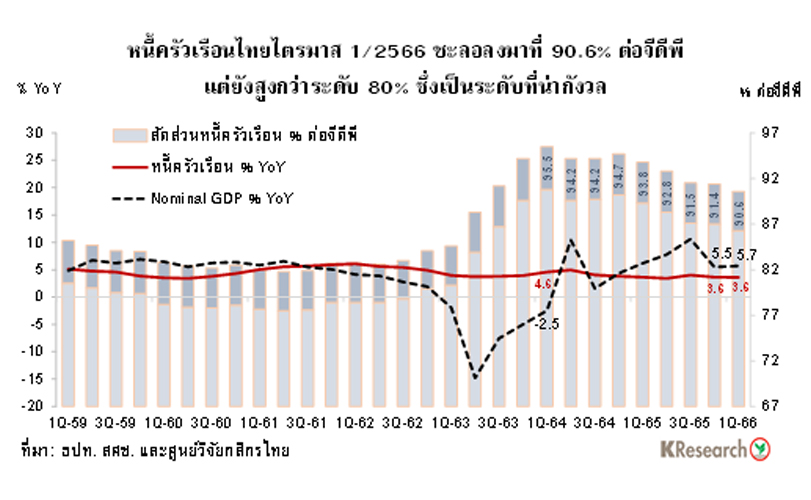

แม้สัดส่วนหนี้ครัวเรือนต่อจีดีพีเพิ่มขึ้นตามความครอบคลุมของข้อมูล แต่ยังไม่เปลี่ยนภาพใหญ่ที่หนี้เติบโตช้าลงสวนทางเศรษฐกิจที่ทยอยฟื้นจากช่วงโควิด ธนาคารแห่งประเทศไทย (ธปท.) ปรับปรุงความครอบคลุมของข้อมูลเงินให้กู้ยืมแก่ภาคครัวเรือน หรือหนี้ครัวเรือน โดยตามข้อมูลชุดใหม่จะรวมข้อมูลหนี้สินของภาคครัวเรือนเพิ่มเติมจาก 1) กองทุนเงินให้กู้ยืมเพื่อการศึกษา หรือ กยศ. 2) การเคหะแห่งชาติ 3) พิโกไฟแนนซ์ และ 4) สหกรณ์อื่นๆ ที่นอกเหนือจากสหกรณ์ออมทรัพย์ ซึ่งจะทำให้เห็นภาระหนี้ของครัวเรือนได้ดียิ่งขึ้น โดยเฉพาะในส่วนของการกู้ยืมเพื่อการศึกษา และหนี้เพื่อการประกอบอาชีพ ซึ่งส่วนใหญ่เป็นลูกหนี้ของสหกรณ์ที่น่าจะมีรายได้ไม่สูง และ/หรือมีรายได้ไม่สม่ำเสมอ โดยยอดคงค้างหนี้ครัวเรือน ณ ไตรมาส 1/2566 ขยับขึ้นประมาณ 7.66 แสนล้านบาท จากยอดคงค้างหนี้ครัวเรือนตามข้อมูลชุดเดิมที่ 15.19 ล้านล้านบาท มาอยู่ที่ 15.96 ล้านล้านบาทตามข้อมูลชุดใหม่ คิดเป็นสัดส่วน 90.6% ต่อจีดีพี ชะลอลงจากไตรมาส 4/2565 ซึ่งอยู่ที่ 91.4% ต่อจีดีพี และยังคงเป็นภาพการทยอยปรับลดลงต่อเนื่องหลังจากที่แตะจุดสูงสุดที่ 95.5% ต่อจีดีพีในไตรมาส 1/2564 ที่ผ่านมา

การก่อหนี้ก้อนใหม่ของครัวเรือนมีสัญญาณชะลอลง ส่วนหนึ่งเป็นเพราะเป็นช่วงการทยอยชำระคืนสินเชื่อ และอีกส่วนหนึ่งเป็นผลจากการเติบโตช้าลงของหนี้บางประเภท โดยเฉพาะหนี้ก้อนใหญ่ที่มีวงเงินต่อสัญญาค่อนข้างสูง อาทิ หนี้เพื่อที่อยู่อาศัย โดยสินเชื่อเพื่อที่อยู่อาศัยปล่อยใหม่ทั้งระบบขยายตัวเพียง 6.4% YoY ในไตรมาส 1/2566 ชะลอลลงจากที่ขยายตัว 19.4% YoY ในไตรมาส 4/2565 ซึ่งน่าจะมีสาเหตุมาจากความเปราะบางของฐานะทางการเงินของภาคครัวเรือน การขยับสูงขึ้นของอัตราดอกเบี้ยเงินกู้ รวมถึงปัจจัยเฉพาะจากการที่มีการเร่งตัวของสินเชื่อเพื่อที่อยู่อาศัยไปมากแล้วในช่วงปลายปี 2565 ก่อนการผ่อนคลายมาตรการ LTV จะสิ้นสุดลง ขณะที่สถาบันการเงินอาจเพิ่มความระมัดระวังความเสี่ยงด้านเครดิตของลูกหนี้บางกลุ่มและในสินเชื่อบางประเภท อาทิ สินเชื่อเช่าซื้อรถยนต์ (ตามรายงานสำรวจภาวะและแนวโน้มสินเชื่อของธปท.)

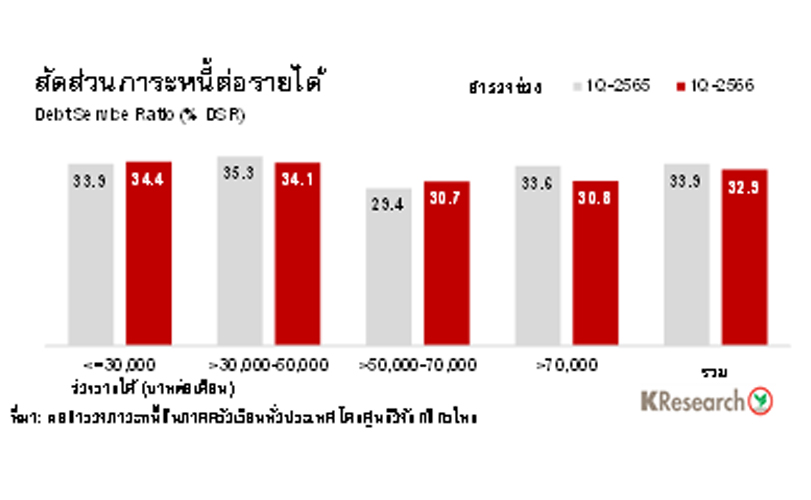

ภาพดังกล่าว สอดคล้องกับ “ผลสำรวจภาวะหนี้สินภาคครัวเรือนทั่วประเทศ” ของศูนย์วิจัยกสิกรไทยที่พบว่า สถานะทางการเงินของภาคครัวเรือนบางกลุ่มยังคงมีความเปราะบางต่อเนื่อง โดยเฉพาะครัวเรือนรายย่อยในกลุ่มรายได้ค่อนข้างต่ำ ซึ่งต้องรับมือกับปัญหา ภาระหนี้สินที่ขยับสูงขึ้น ซึ่งในด้านหนึ่งหนี้สินที่มีอยู่เดิมในระดับสูงก็จะกลายมาเป็นอุปสรรคและข้อจำกัดในการขอสินเชื่อหรือก่อหนี้ก้อนใหม่กับสถาบันการเงิน ทั้งนี้จากการเปรียบเทียบผลสำรวจภาวะหนี้สินภาคครัวเรือนทั่วประเทศ ซึ่งศูนย์วิจัยกสิกรไทยได้จัดทำขึ้นในช่วงไตรมาส 1/2565 และไตรมาส 1/2566 ที่ผ่านมา พบว่า แม้ในภาพรวม สัดส่วนภาระหนี้ต่อรายได้ของครัวเรือนในผลสำรวจฯ (Debt Service Ratio: % DSR) จะลดลงมาเล็กน้อยมาอยู่ที่ 32.9% ในผลสำรวจไตรมาส 1/2566 จากระดับ 33.9% ในผลสำรวจไตรมาส 1/2565 แต่คงต้องยอมรับว่า สัดส่วนภาระหนี้ต่อรายได้ของครัวเรือนรายย่อยในกลุ่มรายได้ไม่เกิน 30,000 บาทต่อเดือน ยังขยับสูงขึ้นต่อเนื่องมาที่ 34.4% ในผลสำรวจไตรมาส 1/2566 จาก 33.9% ในผลสำรวจไตรมาส 1/2565 ซึ่งสะท้อนว่า ครัวเรือนกลุ่มนี้ยังเผชิญกับปัญหารายได้ไม่สัมพันธ์กับภาระหนี้สิน ซึ่งอาจนำไปสู่ปัญหาทางการเงินในด้านอื่นๆ เช่น การออมต่ำ ไม่มีสภาพคล่องเพียงพอรองรับหากเกิดกรณีฉุกเฉิน แม้ว่าเศรษฐกิจในภาพรวมจะทยอยฟื้นตัวกลับมาแล้วก็ตาม

คาดสัดส่วนหนี้ครัวเรือนต่อจีดีพีปี 2566 อยู่ที่กรอบ 88.5-91.0% ขณะที่จุดจับตาจะอยู่ที่การเร่งเดินหน้ามาตรการแก้หนี้ครัวเรือนของทางการ

สำหรับแนวโน้มหนี้ครัวเรือนในปี 2566 นั้น ศูนย์วิจัยกสิกรไทย คาดว่า สัดส่วนหนี้ครัวเรือนต่อจีดีพี (ตามฐานข้อมูลชุดใหม่) จะชะลอลงมาที่กรอบ 88.5-91.0% ต่อจีดีพี จากระดับ 91.4% ต่อจีดีพีในปี 2565 ท่ามกลางความเปราะบางของภาคครัวเรือนซึ่งอาจทำให้หนี้ยังโตช้ากว่าเศรษฐกิจ อย่างไรก็ดีสัดส่วนหนี้ครัวเรือนดังกล่าว ยังคงสูงกว่าระดับ 80% ต่อจีดีพี ซึ่งเป็นระดับที่ไม่ยั่งยืนต้องเฝ้าระวัง และทำให้คงเห็นทางการในหลายภาคส่วนเร่งผลักดันมาตรการแก้ไขปัญหาหนี้สินของภาคครัวเรือนออกมาอย่างต่อเนื่องในระยะข้างหน้า

สำหรับแนวทางการแก้ปัญหาหนี้ครัวเรือนนั้น จะเห็นว่า ธปท. ได้ดำเนินการผลักดันเรื่องนี้อย่างต่อเนื่องตลอดช่วงหลายเดือนที่ผ่านมา โดยไล่เรียงตั้งแต่ 1) การปรับปรุงฐานข้อมูลตัวเลขหนี้ครัวเรือนของประเทศให้มีความครอบคลุมมากขึ้น 2) การเดินหน้าปรับปรุงกฎหมายเพื่อขยายขอบเขตการกำกับดูแลไปยังธุรกิจเช่าซื้อลีสซิ่ง 3) การหารือกับสถาบันการเงินผู้ให้บริการสินเชื่อรายย่อย ทั้งในส่วนของธนาคารพาณิชย์และนอนแบงก์เพื่อให้แนวทางความช่วยเหลือครอบคลุมลูกหนี้มากที่สุด และ 4) มีการกำหนดกลุ่มลูกหนี้เป้าหมาย 4 กลุ่มที่ต้องเร่งช่วยเหลือ พร้อมๆ กับการเตรียมวางกรอบหลักเกณฑ์เพื่อสนับสนุนแนวทางการแก้ปัญหาหนี้ครัวเรือน ทั้งในเรื่องเกณฑ์การปล่อยสินเชื่ออย่างรับผิดชอบ (Responsible Lending) เกณฑ์การคิดอัตราดอกเบี้ยตามความเสี่ยง (Risk-based pricing: RBP) และมาตรการ MacroPrudential Policy (MaPP) ซึ่งจะเป็นมาตรการในการดูแลการก่อหนี้ใหม่ที่ไม่พึงประสงค์ และดูแลให้การปล่อยสินเชื่อสอดคล้องกับความสามารถในการชำระหนี้และเหลือเงินเพียงพอต่อการดำรงชีพและสามารถรองรับความเสี่ยงในอนาคต

ศูนย์วิจัยกสิกรไทย มองว่า การเดินหน้าแนวทางการแก้ปัญหาหนี้ครัวเรือนของ ธปท. ที่ทยอยมีความชัดเจนมากขึ้นดังกล่าว นับเป็นจุดเริ่มต้นที่ดี และน่าจะมีส่วนช่วยทำให้แรงกดดันต่อสถานการณ์หนี้ครัวเรือนของไทยทยอยคลายตัวลง เพราะมีการดูแลการก่อหนี้ใหม่ให้มีคุณภาพ ก่อหนี้ตามความจำเป็นและได้รับเงื่อนไขสินเชื่อที่สอดคล้องกับความเสี่ยง ควบคู่กับการแก้ไขปัญหาลูกหนี้เก่าที่มีปัญหาการผ่อนชำระผ่านการปรับโครงสร้าง และมีมาตรการดูแลเฉพาะลงไปในกลุ่มที่เป็นหนี้เรื้อรังรุนแรง หรือ Severe Persistent Debt (เช่น สินเชื่อส่วนบุคคล Revolving ที่ผ่อนหนี้มานานหลายปีแต่จ่ายดอกเบี้ยมากกว่าเงินต้น) เพื่อให้เห็นทางปิดจบหนี้ ตลอดจนการขยายความครอบคลุมด้านข้อมูลหนี้สินของครัวเรือนให้สะท้อนภาพที่ชัดเจนมากขึ้น

อย่างไรก็ดี การจะแก้ปัญหาหนี้ครัวเรือนของไทยให้ได้อย่างยั่งยืน และสัดส่วนหนี้ครัวเรือนต่อจีดีพีของไทยจะลดลงมากและเร็วแค่ไหนในระยะข้างหน้านั้น คงต้องมีการติดตามผลสัมฤทธิ์และปรับปรุงมาตรการให้มีความเหมาะสมอยู่เป็นระยะ เพราะโจทย์หนี้ครัวเรือนในระยะข้างหน้านั้นยังมีความซับซ้อน เพราะเกี่ยวข้องกับประเด็นด้านรายได้และพฤติกรรมการก่อหนี้ของภาคครัวเรือน และโครงสร้างประชากรไทยซึ่งมีแนวโน้มเข้าสู่สังคมผู้สูงวัยโดยสมบูรณ์เร็วกว่าที่คาด ซึ่งก็ทำให้ครัวเรือนมีข้อจำกัดในการแก้หนี้มากขึ้นตามไปด้วยเช่นกัน

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS