{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

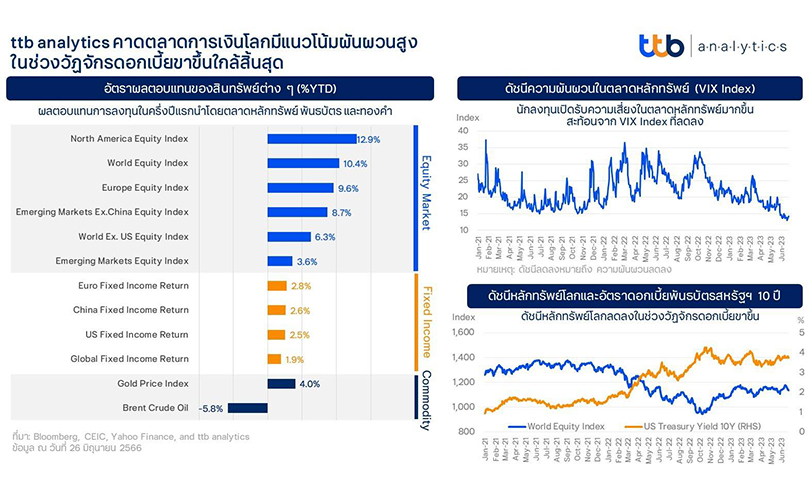

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินว่า ทั่วโลกกำลังเผชิญกับภาวะการเงินตึงตัวและวัฏจักรดอกเบี้ยขาขึ้นที่ใกล้สิ้นสุด ในขณะที่ระดับเงินเฟ้อทั่วไปชะลอตัวช้าลง จึงมีความเสี่ยงที่ธนาคารกลางจะปรับขึ้นดอกเบี้ยมากกว่าที่คาด ซึ่งอาจทำให้ตลาดกลับมาปิดรับความเสี่ยง (Risk-Off Sentiment) ส่งผลให้ตลาดการเงินมีแนวโน้มผันผวนสูงได้ในระยะต่อไป

ภาวะการเงินตึงตัวและวัฏจักรดอกเบี้ยขาขึ้นทั่วโลกหนุนบอนด์ยีลด์ปรับตัวสูงขึ้น

ธนาคารกลางหลักขึ้นดอกเบี้ยนโยบายอย่างต่อเนื่องตั้งแต่ต้นปีเพื่อสู้กับเงินเฟ้อที่สูงยาวนาน นำโดยธนาคารกลางสหรัฐฯ (Fed) ที่ขึ้นอัตราดอกเบี้ยนโยบายมาโดยตลอดจนแตะระดับ 5.00 – 5.25% ในการประชุมครั้งล่าสุด และส่งสัญญาณขึ้นดอกเบี้ยอีกอย่างน้อย 25 - 50 Basis Points (bps) ในรอบการประชุมถัดไป เช่นเดียวกับธนาคารกลางยุโรป (ECB) ที่มีมติปรับขึ้นดอกเบี้ยไปเมื่อวันที่ 15 มิถุนายนที่ผ่านมาอีก 25 bps ไปอยู่ที่ 4.00% พร้อมส่งสัญญาณขึ้นอัตราดอกเบี้ยต่อเนื่อง ส่วนประเทศไทย คณะกรรมการนโยบายการเงิน (กนง.) มีมติปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องเป็นครั้งที่ 6 มาอยู่ที่ 2.00% ซึ่งการขึ้นอัตราดอกเบี้ยที่เร็วและแรงเช่นนี้ ทำให้ตลาดคาดหวังว่าวัฎจักรการปรับขึ้นอัตราดอกเบี้ย (Hiking Cycle) ของธนาคารกลางทั่วโลกกำลังเข้าใกล้จุดสูงสุด (Terminal Rate) ได้ภายในครึ่งหลังของปีนี้

อย่างไรก็ดี แม้อัตราดอกเบี้ยทั่วโลกจะมีโอกาสแตะ Terminal Rate เร็ว ๆ นี้ แต่คาดว่าแนวโน้มดอกเบี้ยจะยืนสูงต่อไปในช่วงครึ่งหลังของปีเป็นอย่างน้อย เนื่องจากอัตราเงินเฟ้อที่มีแนวโน้มชะลอตัวลงค่อนข้างช้า โดยเฉพาะเศรษฐกิจสหรัฐอเมริกาที่ได้แรงส่งจากการฟื้นตัวของภาคบริการที่ค่อนข้างแข็งแกร่ง อัตราเงินเฟ้อเดือนพฤษภาคมสูงถึง 4.0% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า (YoY) ขณะที่อัตราว่างงานก็อยู่ระดับต่ำใกล้เคียงกับช่วงก่อนสถานการณ์โควิดที่ราว 3.4 - 3.7% เช่นเดียวกับสหภาพยุโรปและอังกฤษที่แม้ว่าธนาคารกลางจะขึ้นดอกเบี้ยอย่างต่อเนื่องมาตั้งแต่กลางปีที่แล้ว แต่ด้วยตัวเลขเงินเฟ้อเดือนพฤษภาคมที่สูงถึง 7.1%YoY และ 6.5%YoY ตามลำดับ ทำให้แนวโน้มวัฏจักรดอกเบี้ยขาลงของตลาดหลักจะยังไม่เห็นในปีนี้

ทั้งนี้ วัฏจักรขาขึ้นของดอกเบี้ยทั่วโลกในช่วงที่ผ่านมา ส่งผลให้อัตราผลตอบแทนของตลาดพันธบัตรปรับตัวสูงขึ้นอย่างรวดเร็ว โดยเฉพาะอัตราผลตอบแทนพันธบัตรรัฐบาล (บอนด์ยีลด์) ระยะสั้นที่ปรับตัวสูงขึ้นอย่างมากเพื่อขานรับการส่งสัญญาณขึ้นดอกเบี้ยนโยบาย เห็นได้ชัดจากบอนด์ยีลด์สหรัฐฯ รุ่นอายุ 2 ปีที่ปรับตัวสูงขึ้นจาก 0.98% ในเดือนมกราคม 2565 ก่อนที่เฟดส่งสัญญาณดอกเบี้ยเป็นครั้งแรก สู่ระดับปัจจุบันในเดือนมิถุนายน 2566 ที่ราว 4.7% สอดคล้องกับผลตอบแทนในตราสารหนี้ทั่วโลกในช่วงครึ่งแรกของปีที่ปรับเพิ่มขึ้น 1.94% เมื่อเทียบกับช่วงต้นปี (YTD) หลังจากปีก่อนผลตอบแทนรวมติดลบ 16.2% จากผลของการเร่งขึ้นของอัตราดอกเบี้ยในปีก่อน

จับตาเศรษฐกิจโลกและทิศทางการขึ้นดอกเบี้ยในระยะต่อไป หวั่นตลาดส่งสัญญาณ Risk-Off อีกครั้ง

ที่ผ่านมา นักลงทุนกลับมาเปิดรับความเสี่ยง (Risk-On Sentiment) หลังราคาสินทรัพย์ปรับฐานลงไปมาก ขณะที่ Volatility Index (VIX) ซึ่งเป็นดัชนีชี้วัดความผันผวนในตลาดก็เริ่มปรับลดลงอย่างมีนัย สอดคล้องกับผลตอบแทนในตลาดหุ้นที่ทยอยปรับดีขึ้นตามลำดับ โดยดัชนีผลตอบแทนหลักทรัพย์ของโลก (Bloomberg World Large, Mid & Small Cap Price Return Index) มีผลตอบแทนตั้งแต่ต้นปีถึงปัจจุบันอยู่ที่ 10.4%YTD เช่นเดียวกับดัชนีผลตอบแทนหลักทรัพย์ยุโรป (Bloomberg Europe Large, Mid & Small Cap Price Return Index) ที่ให้ผลตอบแทนสูงถึง 9.6%YTD

สำหรับดัชนีตลาดหุ้นในตลาดเกิดใหม่ (Emerging Markets) ก็ปรับตัวดีขึ้น แต่ยังเจอแรงกดดันจากเศรษฐกิจจีนที่ฟื้นตัวช้ากว่าที่คาด เห็นได้จาก Bloomberg Emerging Markets Equity Index ที่นำโดย จีน ไต้หวัน อินเดีย และเกาหลีใต้ รวมถึงไทย ที่ให้อัตราผลตอบแทนเพียง 3.6%YTD ซึ่งหากไม่รวมจีน ดัชนีหลักทรัพย์ของกลุ่มตลาดเกิดใหม่ให้ผลตอบแทนสูงกว่าที่ 8.7%YTD ขณะที่ตลาดหุ้นไทย (SET Index) กลับมีอัตราผลตอบแทนลดลง 9.3%YTD ส่วนหนึ่งจากความเชื่อมโยงทางเศรษฐกิจระหว่างตลาดเกิดใหม่และจีนผ่านการค้าและการลงทุนที่ค่อนข้างสูง

มองไปข้างหน้า ttb analytics ประเมินว่า เศรษฐกิจประเทศหลักจะเริ่มส่งสัญญาณชะลอลงชัดเจนขึ้น ขณะที่เศรษฐกิจจีนยังขาดแรงส่งจากการบริโภคในประเทศที่ยังฟื้นตัวได้ไม่เต็มที่ ซึ่งอาจส่งผลให้เศรษฐกิจโลกชะลอลงแรงกว่าที่คาดจนอาจเข้าสู่ภาวะถดถอย ขณะที่ความเสี่ยงที่ธนาคารกลางจะปรับขึ้นดอกเบี้ยมากกว่าที่ตลาดคาดในสภาวะที่สภาพคล่องทั่วโลกถูกดึงกลับอย่างต่อเนื่องยังคงมีอยู่ ซึ่งก็อาจทำให้ตลาดกลับมาปิดรับความเสี่ยง (Risk-Off Sentiment) และจะส่งผลให้ตลาดหุ้นมีความเสี่ยงที่จะปรับฐานลงอีกครั้ง ฉะนั้น นักลงทุนควรกระจายความเสี่ยงของพอร์ตและหันไปเพิ่มน้ำหนักการลงทุนในสินทรัพย์ที่มีความเสี่ยงต่ำอย่างตราสารหนี้ที่มีคุณภาพ ท่ามกลางความเสี่ยงที่ตลาดการเงินจะผันผวนสูงขึ้นในระยะต่อไป

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS