{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

ปี 66 ส่งออกรถไทยแม้ยังพอไปต่อได้...แต่ตลาดหลักเดิมหันนำเข้า BEV มากขึ้น

รถยนต์ BEV กลายเป็นตลาดที่มีอนาคตมากขึ้นเรื่อยๆ ในโลกยุคปัจจุบัน สังเกตได้จากยอดขายรถยนต์ BEV ทั่วโลกที่ขยับอย่างรวดเร็วขึ้นไปอยู่ที่ประมาณ 10% ของยอดขายรถยนต์นั่งรวมในปี 2565 จากเดิมที่ขายได้ไม่ถึง 1% ในปี 2560 และทิศทางความต้องการรถยนต์ BEV ที่เพิ่มขึ้นของตลาดโลกนี้ ทำให้พบว่ามีบางกลุ่มประเทศที่หันมานำเข้ารถยนต์ BEV ในสัดส่วนที่เพิ่มขึ้นเรื่อยๆ แทนที่การนำเข้ารถยนต์ใช้น้ำมัน ซึ่งส่วนหนึ่งนั้นเป็นตลาดส่งออกหลักของไทยด้วย เช่น กลุ่มโอเชียเนีย ยุโรป และอเมริกาเหนือ ที่กินส่วนแบ่งในตลาดส่งออกรถยนต์นั่งของไทยรวมกันถึง 35% นั้น ในปี 2565 ก็มีการนำเข้ารถยนต์ BEV เพิ่มขึ้นมากจนมาอยู่ที่ 14% ของมูลค่าการนำเข้ารถยนต์นั่งของกลุ่มประเทศเหล่านี้ทั้งหมด จากเดิมที่นำเข้าไม่ถึง 1% ในปี 2560

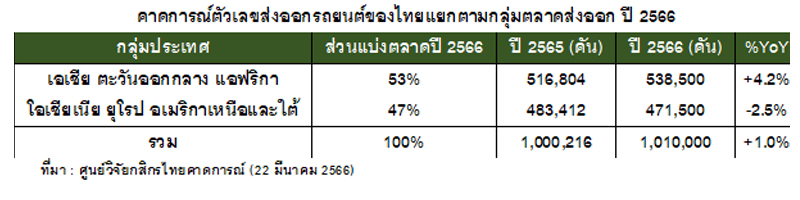

เมื่อ (1) ทิศทางความต้องการนำเข้ารถยนต์ BEV ในตลาดเพิ่มขึ้น บดบังโอกาสในการส่งออกบางส่วนของรถยนต์จากไทยที่ยังไม่สามารถส่งออกรถยนต์ BEV ได้ ผนวกเข้ากับ (2) ปัญหาความท้าทายด้านเศรษฐกิจ ไม่ว่าจะวิกฤตเงินเฟ้อ ผลจากวัฏจักรขาขึ้นของอัตราดอกเบี้ยต่อเศรษฐกิจ และปัญหาในภาคธนาคาร โดยเฉพาะในสหรัฐฯและยุโรปแล้ว ทำให้ศูนย์วิจัยกสิกรไทยมองว่า มีโอกาสที่การส่งออกรถยนต์ของไทยไปตลาดกลุ่มโอเชียเนีย ยุโรป อเมริกาเหนือ และอเมริกาใต้ที่เศรษฐกิจพึ่งพาอเมริกาเหนือสูง (ตลาดเหล่านี้รวมกันแล้วครองส่วนแบ่งเกือบ 47% ของปริมาณการส่งออกรถยนต์ของไทยไปตลาดโลก) จะยังอยู่ในความท้าทาย และเป็นปัจจัยที่อาจกดดันการส่งออกรถยนต์ของไทยในปีนี้

อย่างไรก็ดี การส่งออกรถยนต์ของไทยยังมีตลาดส่วนใหญ่ที่เหลือ ไม่ว่าจะเป็น เอเชีย ตะวันออกกลาง และแอฟริกา ที่คาดว่าน่าจะช่วยดึงให้การส่งออกรถยนต์โดยรวมของไทยไม่ปรับลดลงมากได้ เนื่องจากเป็นตลาดที่ยังมีการปรับมาใช้รถยนต์ BEV ไม่มาก เพราะความพร้อมของตลาดน้อยกว่ากลุ่มแรก

ประเทศในกลุ่มนี้ส่วนใหญ่พบว่าอยู่ในช่วงที่เศรษฐกิจกำลังทยอยฟื้นตัว ยกเว้นในบางตลาด เช่น เวียดนาม ที่อาจยังมีความไม่แน่นอนในภาคอสังหาริมทรัพย์และจากผลกระทบของคำสั่งซื้อสินค้าส่งออกที่ชะลอลงจากตลาดยุโรปและสหรัฐฯ โดยเฉพาะในหมวดสิ่งทอและอิเล็กทรอนิกส์

และด้วยตลาดที่ไทยยังส่งออกรถยนต์ไปได้ดีนั้นมีส่วนแบ่งมากกว่าตลาดที่เผชิญกับความท้าทายสูง ประกอบกับการได้รับแรงหนุนจากปัญหาการขาดแคลนชิปอิเล็กทรอนิกส์ที่เริ่มคลี่คลาย ทำให้การผลิตเพื่อส่งออกทำได้ราบรื่นกว่าปีที่ผ่านมามาก และยังมีราคาน้ำมันในปี 2566 ที่ปรับตัวลงจากความกังวลเรื่องอุปสงค์ที่อาจชะลอตัว ทำให้ความต้องการรถยนต์น้ำมันยังไปต่อได้ในตลาดส่วนใหญ่

ศูนย์วิจัยกสิกรไทยจึงประเมินว่า ในปี 2566 นี้ ยอดส่งออกรถยนต์ของไทยน่าจะทำได้เหนือระดับ 1 ล้านคันเล็กน้อยไปอยู่ที่ 1,010,000 คัน ขยายตัว 1%จากปีก่อน และคาดว่าสัดส่วนรถยนต์ BEV ที่ส่งออกจากไทยไปต่างประเทศในปีนี้ก็จะยังคงอยู่ในระดับที่น้อยมากไม่เกิน 0.04% ของการส่งออกรถยนต์ทั้งหมดของไทย จากที่ในปี 2565 คาดว่าจะมีสัดส่วนเพียงไม่เกิน 0.007% ทั้งนี้ อยู่บนเงื่อนไขที่ปัญหาภาคธนาคารในสหรัฐฯและยุโรปไม่ลุกลาม และเหตุการณ์ในยูเครนไม่ยกระดับรุนแรง ซึ่งในทางตรงข้ามหากเกิดกรณีเลวร้ายที่สถานการณ์ต่างๆ บานปลาย ก็มีโอกาสที่การส่งออกรถยนต์ของไทยอาจทรุดต่ำลงกว่าที่คาดได้ ขึ้นอยู่กับระดับความรุนแรงของวิกฤต

การรักษายอดส่งออกรถให้เติบโตในระยะถัดไปยังเป็นเรื่องท้าทายในช่วงหัวเลี้ยวหัวต่อนี้

อย่างที่ได้กล่าวถึงเบื้องต้นว่า ตลาดรถยนต์ทั่วโลกกำลังเปลี่ยนผ่านไปสู่ยุคของรถยนต์ BEV มากขึ้นเรื่อยๆ ทำให้ความต้องการนำเข้ารถยนต์ BEV ก็เพิ่มขึ้นทุกขณะเช่นกัน ไม่เว้นแม้แต่ตลาดส่งออกของไทย ทว่าปัจจุบันรถยนต์ BEV ที่พร้อมกระจายส่งออกไปยังประเทศต่างๆ นั้น ส่วนใหญ่มาจากชาติตะวันตก จีน เกาหลีใต้ และบางส่วนจากญี่ปุ่น ขณะที่ไทยแม้มีเป้าหมายในการพัฒนาขึ้นเป็นฐานผลิตรถยนต์ BEV โดยเฉพาะสำหรับพวงมาลัยขวาเพื่อส่งออก และได้มีบางค่ายรถที่เข้ามาลงทุนผลิตรถยนต์ BEV ในประเทศแล้ว แต่กว่าที่จะพร้อมผลิตเพื่อส่งออกก็ต้องใช้ระยะเวลา โดยอาจจะเป็นช่วงตั้งแต่ปี 2568 หรือ 2569 เป็นต้นไป ไทยจึงจะมีการส่งออกรถยนต์ BEV ออกสู่ต่างประเทศได้อย่างจริงจัง ดังนั้น ก่อนที่จะถึงเวลานั้นก็อาจเป็นจังหวะที่ทำให้ไทยสูญเสียส่วนแบ่งการตลาดได้ในการส่งออกไปยังบางประเทศ

ในช่วงหัวเลี้ยวหัวต่อนี้ การดึงดูดค่ายรถสัญชาติต่างๆ ให้เข้ามาลงทุนผลิตรถยนต์ BEV ในไทย เพื่อผลักดันให้ไทยเป็นฐานผลิตเพื่อส่งออกรถยนต์ BEV ในอนาคต จึงเป็นเรื่องสำคัญ ขณะที่ เพื่อจะผลิตให้ได้ Economy of scale ท่ามกลางการแข่งขันที่จะรุนแรงขึ้นอีกนั้น นอกจากการผลิตเพื่อเจาะตลาดในไทยแล้ว แต่ละค่ายรถคงต้องพึ่งพาตลาดส่งออกในปริมาณที่มากขึ้นด้วย

ศูนย์วิจัยกสิกรไทย มองว่า โอกาสในการดึงดูดการลงทุนของไทยสำหรับอุตสาหกรรมการผลิตรถยนต์ BEV นั้น อาจยังขึ้นอยู่กับปัจจัยสำคัญหลายประการที่ต้องติดตาม ไม่ว่าจะเป็น

ความต่อเนื่องของแนวนโยบายรัฐบาลโดยเฉพาะหลังการเลือกตั้ง เช่น มาตรการ EV 3 พลัส ภายใต้ข้อเสนอของคณะกรรมการนโยบายยานยนต์ไฟฟ้าแห่งชาติ จะมีการสานต่อหรือไม่อย่างไร หรือจะมีแนวทางอื่นในการดึงดูดการลงทุนและสร้างมูลค่าเพิ่มให้กับอุตสาหกรรมเกี่ยวเนื่องในประเทศ

มาตรการดึงดูดการลงทุนของคู่แข่งสำคัญอย่างอินโดนีเซียในการผลิตรถยนต์ BEV ที่จะออกมาในอนาคตจะได้ผลเพียงใด โดยเฉพาะการพิจารณาแผนให้เงินอุดหนุนผู้ซื้อรถยนต์ BEV คล้ายกับมาตรการที่ไทยทำและประสบความสำเร็จมาแล้ว ซึ่งอาจไปช่วยปิดจุดบอดในเรื่องของดีมานด์ในประเทศของอินโดนีเซียที่ยังต่ำมากเมื่อเทียบกับไทย แม้จะมีค่ายรถที่ผลิตรถยนต์ BEV ในประเทศแล้วถึง 2 ค่ายก็ตาม

ทุกภาคส่วนในไทยสามารถเร่งเติมเต็ม Ecosystem ทั้งระบบได้รวดเร็วเพียงใด ทั้งฝั่งภาคการผลิตและภาคบริการ เพราะการที่ไทยมีห่วงโซ่อุปทานการผลิตรถยนต์ BEV ที่ครบถ้วนและเข้มแข็งเร็วขึ้น เช่นเดียวกันกับห่วงโซ่ฝั่งบริการ ทั้งจุดชาร์จไฟฟ้า การซ่อมบำรุง การประกันภัย เป็นต้น ก็จะยิ่งทำให้ตลาดในประเทศเติบโตได้เร็วและน่าดึงดูดมากขึ้น

การสร้างแต้มต่อทางการค้า เช่น ข้อตกลงการค้าหรือ FTAs กับคู่ค้าต่างๆ เพิ่มเติม เพื่อให้ไทยสามารถสร้างโอกาสการค้าการลงทุนใหม่ๆ และเป็นการกระจายความเสี่ยงท่ามกลางประเด็นภูมิรัฐศาสตร์โลกที่รุนแรงขึ้น ซึ่งก็จะช่วยดึงดูดให้ค่ายรถสัญชาติต่างๆ เข้ามาลงทุน

อย่างไรก็ดี แม้การเข้ามาลงทุนผลิตรถยนต์ BEV ในไทยของค่ายรถสัญชาติต่างๆ จะเป็นสัญญาณบวกที่ดีต่อการส่งออกรถยนต์ BEV ของไทยในอนาคตท่ามกลางการเปลี่ยนผ่านไปสู่ยุค BEV ของตลาดรถยนต์โลก แต่สุดท้ายแล้วปริมาณการส่งออกที่จะเกิดขึ้นจริงคงต้องขึ้นอยู่กับการวางแผนกำลังผลิตและกลยุทธ์ของค่ายรถแต่ละค่ายด้วย ว่าจะเลือกส่งออกรถยนต์ BEV รุ่นใดจากฐานผลิตไหน เพราะต่างก็มีการลงทุนอยู่ในหลายประเทศ ซึ่งก็จะทำให้การแข่งขันในตลาดซับซ้อนขึ้นไปอีกนับจากนี้

COMMENTS

{{ errors.name }}

{{ errors.value }}

{{c.name}} {{moment(c.created_at,"YYYY-MM-DD HH:mm:ss").toNow()}}

{{c.value}}

RELATED TOPICS